Comment et où ouvrir un compte bancaire sans revenus ?

Introduction

Ouvrir un compte bancaire sans revenus peut sembler impossible d’une part, et dangereux d’autre part en raison des frais appliqués par les banques. Les banques en ligne peuvent apparaître comme une solution, mais leurs conditions d’accès vous conviendront-elles ? Quid des potentiels frais cachés ?

Je me suis donné pour mission, à travers cet article, de vous renseigner sur les établissements vers lesquels vous tourner et les offres bancaires à considérer. Ouvrir un compte bancaire sans revenus est donc tout à fait possible, mais plusieurs critères doivent être pris en compte dans le choix de votre banque et de votre formule.

Parmi les banques que j’ai comparées, celle dont l’offre a retenu mon intérêt, c’est Monabanq. Elle vous permet d’accéder sans conditions de revenus à un compte bancaire haut de gamme pour quelques euros par mois, incluant notamment un découvert autorisé de 150 € et les virements instantanés gratuits.

Ouvrir un compte bancaire sans revenus : quelles sont vos options ?

Pour ouvrir un compte bancaire sans présenter de revenus, plusieurs options s’offrent à vous : les banques en ligne, les néobanques, quelques banques traditionnelles, mais aussi le recours à votre droit au compte. Je vous détaille ces solutions ci-dessous.

Les comptes bancaires sans revenus sont disponibles dans les banques en ligne, les néobanques et les banques traditionnelles.

Lors de votre recherche de l’établissement bancaire idéal, vous avez sûrement dû tomber sur des formules imposant des conditions de revenus. Sachez qu’elles ne sont pas les seules options que vous ayez à votre disposition. Il y en a plusieurs, que vous pouvez étudier.

Les premiers établissements auprès desquels il est aisé d’ouvrir un compte bancaire sans revenus sont les banques en ligne. Par ailleurs, grâce à l’absence de frais structurels, ces dernières parviennent à proposer des tarifs particulièrement bas. De ce fait, la majorité de ces banques virtuelles disposent au sein de leur catalogue d’au moins une formule accessible à tous, sans conditions de revenus, et souvent gratuite à condition que la carte bancaire soit utilisée au moins une fois par mois.

Une autre option toute aussi intéressante pour ouvrir un compte bancaire sans revenus, ce sont les néobanques. Elles se distinguent des banques en ligne par le fait que celles-ci disposent d’une licence bancaire, tandis que les néobanques sont de simples établissements de paiement. Elles sont néanmoins agréées pour exercer par l’Autorité de contrôle prudentiel et de résolution (ACPR).

Si vous recherchez une offre étendue de produits bancaires, tels que des crédits, des assurances, des solutions d’épargne ou d’investissement, les banques en ligne répondront au mieux à vos besoins. Sur ce point, les banques traditionnelles sont aussi intéressantes. Certaines d’entre elles, comme la Banque SG par exemple, disposent en effet d’une formule bancaire accessible sans conditions de revenus.

Les comptes ou cartes prépayées accessibles sans revenus

Une autre qui pourrait valoir le coup d’être considérée, c’est celle des cartes prépayées. Il existe deux types de carte prépayée, à savoir celles qui sont anonymes, sans rechargement et qui présentent un seuil de crédit maximum de 250 €, et les cartes nominatives. Ces dernières sont rechargeables, associées à un compte sans banque et présentent généralement un plafond de 10 000 €.

Les cartes prépayées sont accessibles à tous, autant aux personnes à faibles revenus qu’à celles qui se trouvent en situation d’interdit bancaire. C’est également une solution adaptée aux parents qui souhaitent éduquer leurs enfants à la gestion de leur argent. Aucun justificatif de domicile n’est requis et les cartes prépayées anonymes ne requièrent aucun justificatif d’identité, à l’inverse des cartes nominatives. Il faut cependant noter qu’un compte sans banque associé à une carte prépayée ne donne droit à aucun découvert. Le rechargement de votre carte prépayée nominative s’effectue généralement par virement bancaire, mais selon la carte il peut être possible de déposer directement des espèces et des chèques. La carte Nickel, par exemple, le permet.

Les cartes prépayées sont accessibles sans conditions de revenus et leur majorité permet d’effectuer des paiements gratuits en Europe. Si certaines peuvent coûter jusqu’à 17,99 € par mois, beaucoup d’entre elles sont accessibles gratuitement ou pour 2 € par mois. Vous pouvez vous procurer une carte prépayée anonyme auprès d’un buraliste ou en grande surface. Les cartes prépayées avec un RIB sont distribuées par des néobanques, en ligne sur leur site internet. La carte prépayée nominative Nickel est la seule du marché que vous pouvez obtenir à la fois auprès d’un buraliste et sur le site internet Nickel.

Utilisez votre droit au compte

Si, pour quelque raison que ce soit, une banque vous refuse l’ouverture d’un compte bancaire, vous pouvez recourir à votre droit au compte. En effet, toute personne résidant en France ou de nationalité française qui ne dispose pas d’un compte bancaire individuel a le droit d’en bénéficier. C’est une procédure mise en place grâce à la Banque de France qui ordonne à un établissement bancaire d’accorder l’ouverture de compte à un individu. Ce compte bancaire et les services qui y sont assignés sont totalement gratuits.

Le droit au compte permet également aux personnes en situation d’interdit bancaire, inscrites au fichier des incidents de crédit aux particuliers (FICP) ou surendettées d’accéder aux services bancaires essentiels. Les personnes qui détiennent déjà un compte collectif, qui sont par exemple cotitulaires d’un compte joint, peuvent également user de ce droit. Concernant les conditions d’accès, il faut également savoir que les personnes morales telles que les associations sont en mesure de jouir du droit au compte si les banques leur en refusent l’ouverture.

La banque qui vous a refusé l’ouverture d’un compte peut transmettre la demande de droit au compte à la Banque de France si vous lui en faites la demande. Il est également possible de se rendre dans une succursale de la Banque de France ou d’adresser votre demande à celle-ci par courrier.

Le dossier doit être composé du formulaire de demande de droit au compte, d’un justificatif de domicile de moins de trois mois, de la lettre de refus d’ouverture de compte de la banque ou de la mention que celle-ci n’a pas répondu à la demande d’ouverture de compte, de l’accusé de réception de la lettre recommandé de demande d’ouverture de compte d’au moins 15 jours. Il faudra également fournir une déclaration sur l’honneur de non détention d’un compte de dépôt personnel ou professionnel.

La Banque de France désigne une banque qui se chargera de vous transmettre par courrier la liste des justificatifs nécessaires à l’ouverture d’un compte bancaire. À partir de la réception de votre demande par la Banque de France, la procédure d’ouverture de compte nécessite environ 7 jours ouvrés.

Cette option ne vous donne le droit ni à un chéquier ni à un découvert autorisé. La formule bancaire pourvue comprend alors une carte de paiement à autorisation systématique, l’encaissement de chèques et de virements, la mise en place de prélèvements SEPA, le dépôt et le retrait d’espèces ainsi que l’abonnement aux services à distance.

Guide pas à pas : Comment ouvrir un compte bancaire sans revenus ?

Ce guide vous accompagne dans l’ouverture d’un compte bancaire sans conditions de revenus. Chaque étape vous est expliquée en détail afin de préparer au mieux cette procédure qui ne vous demandera cependant que quelques minutes.

Étape 1 : Choisissez votre banque

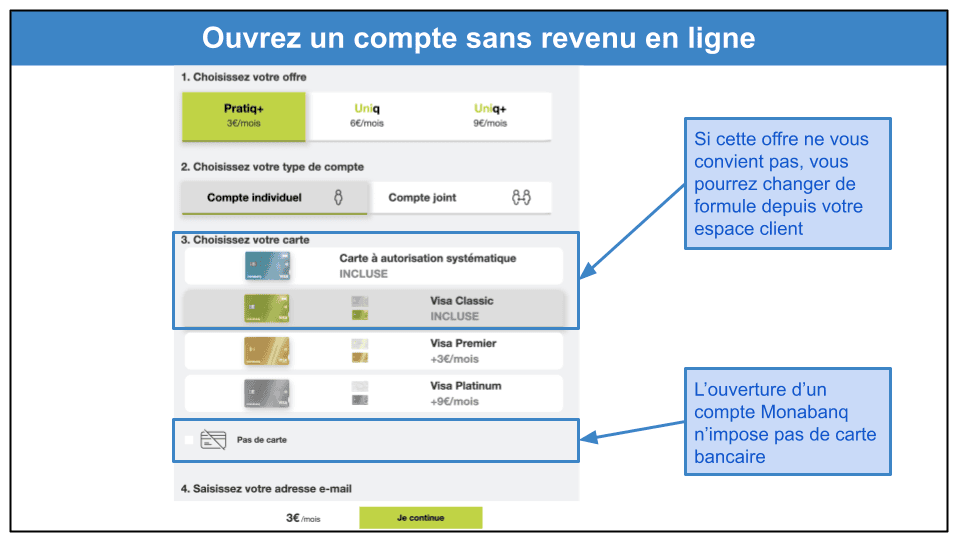

Mon attention a été retenue par Monabanq qui vous permet de déposer vos chèques et espèces auprès des guichets CIC tout en bénéficiant des services d’une banque en ligne. Trois formules de compte sont accessibles dès 3 € par mois avec une carte VISA classique. D’autres cartes bancaires sont cependant disponibles pour quelques euros supplémentaires.

Étape 2 : Effectuez votre demande en ligne

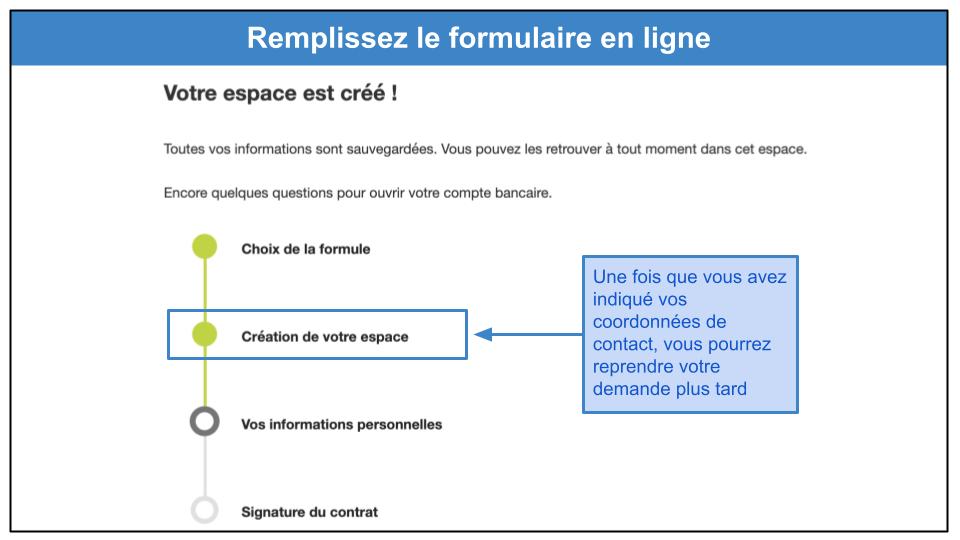

Dès lors que vous avez choisi la formule bancaire qui vous convient, il vous sera demandé de renseigner vos nom, prénom(s), numéro de téléphone et adresse mail. Ces informations sont destinées à créer votre espace afin de reprendre plus tard, si vous le souhaitez, votre demande d’ouverture de compte sans revenu.

Le formulaire de demande à remplir permet de transmettre à la banque votre situation familiale, votre situation de logement, votre adresse postale, vos revenus, votre patrimoine (hors immobilier), votre nationalité, votre catégorie socioprofessionnelle et votre date et lieu de naissance. Votre pièce d’identité et un justificatif de domicile devront être transmis mais Monabanq vous laisse le choix d’effectuer cette démarche plus tard depuis votre espace client.

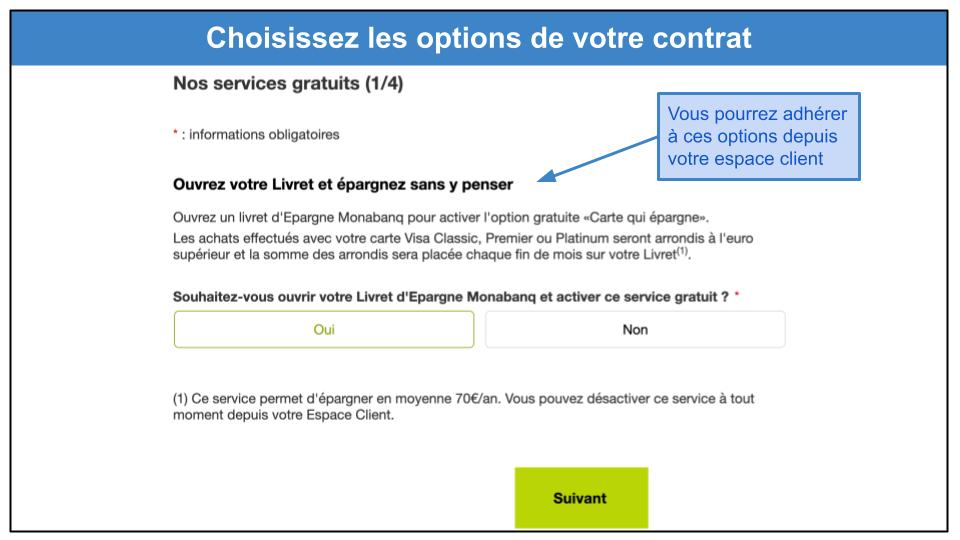

Étape 3 : Sélectionnez vos options

Il vous sera proposé d’adhérer à plusieurs options dont le service gratuit “Carte qui épargne” afin d’arrondir vos paiements à l’euro supplémentaire. Vous pourrez également souscrire, pour 2 € en plus par mois, l’assurance “Moyens de paiement” qui n’est pas incluse dans la formule basique de Monabanq. Toutefois, même si vous ne souscrivez à aucune de ces options tout de suite, vous pourrez toujours le faire plus tard depuis votre espace client.

Le service de mobilité bancaire de la banque fait également partie de ces options gratuites. Monabanq facilite vos démarches de transfert de compte courant si vous êtes un particulier et que votre ancien compte est domicilié en France. Dès la signature du mandat de mobilité bancaire, Monabanq effectue sous 2 jours ouvrés la demande des opérations à transférer à votre ancienne banque, laquelle communique cette liste sous 5 jours ouvrés. Il faudra ajouter 5 jours pour que la procédure de mise en place des opérations régulières soit effective. Les organismes qui réceptionnent ou émettent ces opérations auprès de vous disposent ensuite de 10 jours pour vous confirmer la réception de votre nouveau RIB.

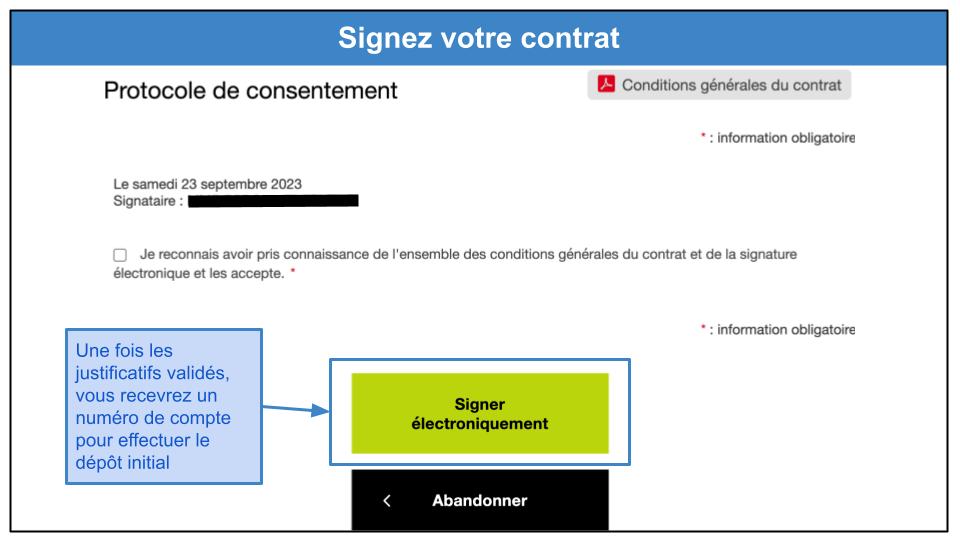

Étape 4 : Signez électroniquement votre contrat

Enfin, il vous sera présenté un document conventionnel d’ouverture de compte courant. Il récapitule l’ensemble des données personnelles que vous avez transmises ainsi que les produits et les services auxquels vous souhaitez souscrire. Tout en bas de cette page, vous trouverez le “Protocole de consentement”, soit la signature électronique à apposer. Il suffit de cocher la case de consentement et de cliquer sur “Signer électroniquement”.

Afin d’activer votre compte Monabanq, vous devrez effectuer un versement initial de 50 € minimum. Votre compte bancaire est ouvert dès la réception de ce versement, lequel doit être réalisé depuis un compte courant à votre nom domicilié dans une banque de l’Espace Économique Européen.

Cette ouverture de compte est confirmée par l’envoi d’un mail par la banque contenant votre RIB et votre identifiant de connexion. Sous 5 jours ouvrés après la réception de ce mail, vous obtiendrez par courrier postal votre code d’accès à l’espace client Monabanq, votre carte bancaire et son code secret. Il ne vous reste alors qu’à activer la carte en réalisant un paiement ou un retrait.

Où ouvrir un compte bancaire sans revenus ?

Vous retrouverez dans cette partie une sélection des banques proposant des comptes bancaires sans revenus minimaux exigés. Il vous appartient de sélectionner celle qui vous convient le mieux.

Monabanq – Déposez vos chèques et espèces avec un compte bancaire sans revenu 100 % en ligne

Monabanq est une banque en ligne qui se caractérise par ses services bancaires haut de gamme à des tarifs accessibles et sans revenus minimaux exigés. Toutes ses formules vous donnent accès au minimum à une carte VISA Classic, des virements instantanés gratuits ainsi qu’un découvert autorisé de 150 €. De plus, bien que Monabanq soit une banque en ligne, elle vous permet de déposer vos chèques et espèces dans les distributeurs du CIC.

Avant tout, la force de Monabanq est d’après moi de permettre à tous de profiter de produits haut de gamme sans revenus minimaux imposés. Sans conditions de revenus, vous pouvez dès lors choisir entre trois formules qui se distinguent par la pluralité des services bancaires pourvus. Il est possible de souscrire à une carte premium en option. L’ouverture du compte ne requiert qu’un versement initial de 50 € depuis un compte à votre nom situé en France, dans l’Espace Économique Européen (EEE) ou dans la zone SEPA.

Fondamentalement, les trois offres bancaires de Monabanq permettent de payer partout dans le monde gratuitement sans aucunes limites. Les retraits sont, quant à eux, gratuits et illimités dans la zone euro, mais limités au nombre de 3 en dehors pour la première formule à 3 € par mois, qui n’inclut d’ailleurs aucune assurance.

La seconde formule bancaire de Monabanq au tarif de 6 € par mois limite les retraits en dehors de la zone euro à un nombre de 25 et dispose d’une assurance “Moyens de paiement”. Si vous êtes souvent en déplacement, l’offre haut de gamme à 9 € par mois de cette banque en ligne peut vous convenir parfaitement, puisque les paiements et les retraits sont gratuits et illimités partout dans le monde. De plus, les commissions de change sont gratuites.

Le service client de Monabanq est reconnu pour son efficacité. En effet, l’institution a été élue pour la 6ème année consécutive “Service Client de l’Année” dans la catégorie des banques en ligne. Peu importe la formule à laquelle vous souscrivez, vous pouvez prendre rendez-vous avec un conseiller sous 24 heures par téléphone ou en visio afin d’être accompagné dans vos projets ou d’être éclairé au sujet de vos préoccupations.

En plus des comptes et cartes bancaires, l’offre de Monabanq se constitue d’options diverses qui vous permettent d’épargner, d’investir, de souscrire à des assurances, ainsi qu’à des crédits pour financer vos projets personnels, vos travaux ou encore votre véhicule. À propos de l’épargne, j’aimerais souligner que vous bénéficiez d’un service gratuit d’épargne lié à votre carte Visa Monabanq. Celui-ci consiste à arrondir vos achats à l’euro supérieur, la somme des arrondis étant placée sur un Livret d’Épargne Monabanq rémunéré.

Hello bank! – Ouvrez un compte bancaire gratuit sans revenus exigés

Avec Hellobank!, vous pouvez profiter d’une formule bancaire gratuite et accessible sans conditions de revenus. Nommée Hello One, cette offre bancaire est composée d’un RIB français et d’une carte VISA à débit immédiat. Il vous est permis de réaliser jusqu’à 1000 € de paiement par mois et de retirer jusqu’à 400 € par semaine. Aucune assurance ni assistance ne sont comprises dans la formule.

Il faut noter que la gratuité de la formule Hello One est conditionnée au fait que la carte bancaire soit utilisée au moins une fois par mois, que ce soit pour un retrait ou un paiement. Dans le cas contraire, vous serez prélevé de 3 € de frais le mois suivant. D’ailleurs, vous pouvez payer par mobile avec Apple Pay et Paylib, et un chéquier peut également vous être fourni gratuitement.

L’application mobile Hellobank! est quant à elle simple et ergonomique car votre carte et ses fonctionnalités se bloquent et se débloquent à votre guise, et vous visualisez en temps réel votre solde. Cette caractéristique, qui vous permet ainsi de gérer votre budget avec précision, est pour moi la réelle démarcation de Hellobank! d’avec la concurrence.

Sachez, par la même occasion, que Hellobank! offre un catalogue d’autres produits bancaires intéressants. Il est possible d’ouvrir une assurance-vie, de contracter un crédit conso ou immobilier mais aussi d’assurer votre logement et votre véhicule.

Les paiements sont gratuits et illimités même en dehors de la zone euro, et les retraits le sont tout autant à condition de se rendre sur des distributeurs BNP Paribas et ceux de ses filiales. À l’étranger, seuls le taux de change et les frais d’établissement tiers vous seront facturés.

L’activation de votre compte Hellobank! s’effectue par le biais d’un virement de 10 €, sauf si vous êtes déjà un client BNP Paribas. En cas de besoin, les conseillers de l’établissement sont disponibles du lundi au vendredi de 9h00 à 18h00 par chat, e-mail ou téléphone.

Fortuneo – Obtenez une carte internationale gratuite paramétrable

Si vous êtes à la recherche d’un compte bancaire sans revenus minimum, Fortuneo dispose d’une formule adaptée totalement gratuite nommée Fosfo Mastercard. C’est un compte associé à une carte bancaire Mastercard avec laquelle vous pouvez payer et retirer gratuitement partout dans le monde. Pour les paiements mobiles, elle est compatible avec Apple Pay, Google Pay, Samsung Pay ainsi que Fitbit et Garmin Pay si vous utilisez une montre connectée. Notez que la gratuité de cette carte est subordonnée au fait que vous effectuiez un paiement par carte au moins par mois, sinon vous serez facturé de 3 € de frais le mois suivant.

Les plafonds de paiement et de retrait de cette carte Mastercard sont modulables depuis l’application mobile Fortuneo, mais ils s’élèvent par défaut à 2000 € de paiement et 500 € de retrait par semaine. L’application mobile vous permet de suivre vos opérations en temps réel, de bloquer / débloquer votre carte et ses fonctionnalités à votre guise. Elle vous permet également de réaliser des virements instantanés gratuits illimités et de générer des cartes virtuelles gratuites et sans limite.

La carte bancaire de cette formule est couverte par une assurance “Moyens de paiement” et votre compte Fosfo Fortuneo inclut plusieurs assurances et assistances applicables au quotidien et lors de vos voyages. Fortuneo offre, d’après moi et sans conteste, les services bancaires les plus compétitifs, en termes de rapport qualité-prix. L’établissement a d’ailleurs été désigné comme la “banque la moins chère 2023” en mars de cette même année pour le Trophée Pricebank 2023.

Fortuneo possède un catalogue de produits bancaires très développé puisqu’il est composé de livrets d’épargne, de solutions d’investissement en Bourse, mais aussi d’un crédit immobilier et d’une assurance-vie.

BoursoBank – Analysez et gérez vos dépenses grâce à un outil de gestion

BoursoBank vous permet de choisir entre deux formules bancaires gratuites et sans conditions de revenus. La première vous dote d’une carte VISA Welcome classique tandis que la seconde, incluant une carte VISA Ultim, se caractérise par des possibilités plus étendues.

Avec la carte Ultim, vous profitez d’un découvert autorisé de 2500 €, lequel est fixé à 1000 € pour la carte Welcome. Cette dernière ne permet qu’un retrait par mois, tandis que la première permet d’en effectuer trois. Ces cartes internationales n’engendrent aucuns frais lors de vos voyages puisqu’elles permettent de payer à l’étranger gratuitement en illimité. Les retraits sont quant à eux gratuits au sein de la zone euro.

Vous pouvez virer de l’argent par SMS instantanément jusqu’à 2000 € par jour. Pour des petites sommes, seul le numéro de téléphone du bénéficiaire est requis. Par ailleurs, il est bon de savoir qu’en ouvrant un compte BoursoBank, vous ne serez pas obligé d’attendre de recevoir votre carte pour réaliser vos achats. Vous pourrez déjà le faire via le paiement mobile.

Ce que j’apprécie avec BoursoBank, c’est que cet établissement a développé deux formules gratuites sans conditions spéciales pour vous le plus de flexibilité possible. Ainsi, si vous souhaitez une formule bancaire simple et efficace, et que vous n’êtes pas adepte des retraits bancaires, l’offre Welcome vous conviendra parfaitement.

Les plafonds de retraits sont modulables depuis l’application BoursoBank, laquelle vous permet notamment de suivre vos dépenses en temps réel et de regrouper vos autres comptes bancaires. Avec l’outil Wicount de la banque, peu importe votre formule bancaire, vous analysez vos dépenses, fixez des objectifs de gestion de votre budget et de votre épargne et obtenez des conseils personnalisés.

BoursoBank vous permet de financer vos projets personnels, vos achats immobiliers, d’épargner via différents livrets, d’investir en Bourse et propose plusieurs assurances notamment pour votre logement.

Banque SG – Accédez à un compte bancaire premium sans conditions de revenus

Avec la Banque SG, vous pouvez souscrire à toutes les formules bancaires sans présenter de conditions de ressources. Bien que ce soit une banque traditionnelle, elle vous permet d’effectuer la procédure d’ouverture de compte bancaire totalement en ligne.

L’offre bancaire de la Banque SG s’articule autour de trois types de cartes, à savoir une carte classique, une carte de milieu de gamme et une carte premium. Si vous êtes intéressé par la formule classique, la Banque SG vous donne le choix entre le réseau Mastercard et le réseau VISA. Ces cartes peuvent être souscrites dans le cadre de la formule bancaire Sobrio qui vous permet d’éviter les frais de tenue de compte. Cette offre comprend une carte et un compte bancaire, ainsi qu’une assurance “Moyens de paiements”.

Il faut tout d’abord savoir que la formule la moins chère proposée par la Banque SG, nommée Kapsul, s’élève à 2 € par mois et vous offre un compte bancaire et une carte classique. Le plafond de paiement s’élève à 1000 € de paiement par mois, et celui des retraits est fixé à 300 € par semaine.

En optant pour une carte classique dans le cadre de Sobrio, le tarif mensuel s’élève à 7,90 €. Cette carte VISA Classic vous permet d’effectuer jusqu’à 15 300 € de paiement par mois et 3 050 € de retraits par semaine. Toutes les formules bancaires de cette banque permettent de payer sans limite et gratuitement au sein de la zone euro. Seulement, les retraits, eux, sont limités en nombre, sauf pour les utilisateurs de cartes premium.

La carte de milieu de gamme, c’est-à-dire la VISA Premier ou la Gold Mastercard (selon votre choix) coûte 14,90 € par mois en souscrivant à la formule Sobrio. Vous pouvez retirer jusqu’à 6 100 € par semaine et payer 137 300 € par mois. Cette formule vous permet de retirer gratuitement de l’argent sur tous les distributeurs automatiques de billets et vous couvre d’une plus large gamme d’assurances et de garanties.

En choisissant une carte premium VISA Infinite au tarif mensuel de 27,90 € avec Sobrio vous pourrez retirer jusqu’à 15 000 € par semaine et réaliser jusqu’à 300 000 € de paiement par mois. D’autres fonctionnalités telles que le cryptogramme dynamique et le service de conciergerie 24h/24 et 7j/7 sont inclus dans cette formule.

Les plafonds de paiement et de retrait de votre carte sont paramétrables depuis l’application mobile SG, tout comme les fonctionnalités de celle-ci, par exemple les paiements en ligne. De plus, grâce à un agrégateur de comptes bancaires, vous accédez en un coup d’œil au solde de l’ensemble de vos comptes et produits d’épargne souscrits auprès d’autres banques.

Comparatif : les meilleurs comptes bancaires sans revenus

| Formule gratuite (hors mineurs) |

Offre premium sans revenus |

Tenue de compte minimum |

Commission d’intervention |

|

| Monabanq | ❌ | ✅ | 3 € | 8 € |

| Hellobank! | ✅ | ❌ | 0 € | 0 € |

| Fortuneo | ✅ | ✅ | 0 € | 0 € |

| BoursoBank | ✅ | ✅ | 0 € | 0 € |

| Banque SG | ❌ | ✅ | 2 € | 8 € |

Conseils pour choisir une banque où ouvrir un compte sans revenus

Choisir l’établissement bancaire idéal peut souvent s’avérer un exercice périlleux. Entre les conditions à remplir, les tarifs des formules et les frais cachés, on peut vite se retrouver noyé sous les options. Voici donc, énumérés ci-dessous pour vous, une liste de conseils destinés à vous aider à effectuer un choix rapide et avisé.

Veillez aux conditions d’éligibilité

Le premier critère à prendre en compte dans le choix d’une banque où ouvrir un compte sans revenus, c’est les conditions d’éligibilité. Certaines banques imposent un seuil de revenus pour être en mesure d’accéder à leurs formules bancaires. D’autres peuvent aussi conditionner l’ouverture d’un compte à la domiciliation de vos revenus. Il vaut mieux dès lors porter votre attention sur les formules bancaires sans conditions spéciales d’éligibilité.

Sélectionnez une banque aux tarifs réduits

Si vous présentez peu de revenus ou pas du tout, tournez-vous vers des offres gratuites ou un tarif très réduit. Les comptes bancaires gratuits sont souvent conditionnés à au moins une utilisation mensuelle de la carte. C’est pourquoi vous devrez veiller à ouvrir un compte qui sera d’une part alimenté d’au moins quelques euros par mois, et d’autre part qui servira à régler vos achats.

Scrutez les frais annexes

Bien des formules bancaires peuvent sembler attirantes, juste pour que derrière les frais quotidiens pratiqués par la banque ne viennent vous assommer. Il s’agit notamment des commissions d’intervention, des incidents de paiement, du coût des retraits sur les distributeurs en dehors du réseau de la banque, du taux du découvert autorisé et non autorisé.

Sachez que le plafond légal d’une commission d’intervention est de 8 € par opération. De tels frais s’appliquent lorsqu’un paiement par carte ou un virement ponctuel est réalisé alors que le compte ne dispose pas de suffisamment de provision. Ils interviennent également pour le dépassement d’un découvert autorisé. Les banques doivent respecter un plafond mensuel de 80 € de frais de forçage.

Si vous ne disposez pas ou de peu de revenus, veillez aux frais appliqués par la banque pour les incidents de paiement. Ceux-ci portent sur les rejets de prélèvement, de chèque et de virement permanent.

Optez pour la flexibilité

Pour gérer au mieux votre argent, tournez-vous vers une banque dont l’application mobile soigne l’autonomie délivrée et inclut des fonctionnalités réellement utiles. Tout d’abord, toutes les applications bancaires devraient de nos jours permettre de paramétrer votre carte bancaire. Cela comprend notamment le blocage de votre carte en cas de besoin. Par ailleurs, certaines banques proposent gratuitement des services d’épargne automatique via l’arrondissement de vos achats à l’euro supérieur.

Ensuite, intéressez-vous aux banques avec lesquelles vous catégorisez vos opérations et ainsi analysez et gérez au mieux votre budget. C’est de cette manière que vous pourrez anticiper et éviter les situations de découvert bancaire. Par ailleurs, un découvert autorisé peut être intéressant, mais veillez au taux appliqué par la banque. En guise de référence, un découvert autorisé de 15 % n’est pas intéressant, à l’inverse d’un découvert autorisé de 7 % ou 8 %.

Conclusion

Pour conclure, il n’est pas difficile d’ouvrir un compte bancaire sans revenus. Grâce aux offres développées par les banques en ligne et les néobanques, tout le monde peut jouir de services bancaires haut de gamme. Certains établissements proposent en effet des formules bancaires gratuites et sans conditions ni domiciliation des revenus.

Pour choisir où ouvrir votre compte bancaire sans présenter de revenus, il faudra ainsi veiller en premier lieu aux conditions d’éligibilité imposées par l’établissement. Ensuite, analysez le coût de la formule bancaire ainsi que les frais quotidiens pratiqués tels que les commissions d’intervention, les incidents de paiement, le coût des retraits notamment sur un distributeur automatique d’un autre établissement.

En ce qui me concerne, ma solution favorite pour ouvrir un compte bancaire sans revenus est Monabanq. Elle vous donne accès sans condition à des services haut de gamme et vous permet de choisir entre trois offres bancaires dès 3 € par mois. Vous disposez d’un découvert autorisé à un taux de 8 % très compétitif, payez et retirez gratuitement sans limite dans la zone euro et vous pouvez changer de formule gratuitement à tout moment si votre situation évolue.

FAQ

Dois-je toujours justifier de mes revenus pour ouvrir un compte bancaire sans revenus ?

Non, vous ne devez pas toujours justifier vos revenus pour ouvrir un compte bancaire sans revenus. En effet, ces banques ont développé ces formules pour vous en donner l’accès sans présenter un seuil minimum de revenus. Ces comptes bancaires peuvent être souscrits auprès de banques en ligne, de néobanques mais aussi auprès de certaines banques traditionnelles. Consultez la section de notre article qui présente vos possibilités bancaires sans revenus.

Quelles sont les pièces justificatives dont j’ai besoin pour ouvrir un compte sans revenus ?

Pour ouvrir un compte sans revenus, les pièces justificatives dont vous avez besoin sont une pièce d’identité en cours de validité, un justificatif de domicile de moins de trois mois, ainsi que votre RIB actuel. Ce dernier n’est pas toujours requis, cela dépend des établissements. Suivez notre guide détaillé pour ouvrir un compte bancaire sans revenus de la meilleure manière.

Quelle banque choisir si vous n’avez pas de revenus ?

Si vous n’avez pas de revenus, je vous conseille de choisir Monabanq. La première formule bancaire de cette banque en ligne s’élève à 3 € par mois et vous permet de payer gratuitement et sans limites dans le monde entier. Les retraits présentent ces mêmes qualités à la différence d’être limité au nombre de trois en dehors de la zone euro. De plus, bien que Monabanq soit une banque en ligne, elle vous permet de déposer vos chèques et espèces aux guichets CIC. Un découvert autorisé de 150 € est inclus. Pour effectuer un choix avisé, reportez-vous à notre sélection des établissements les plus intéressants pour ouvrir un compte sans revenu.