Comment clôturer un compte bancaire en 2025 ?

Introduction

Fermer un compte bancaire peut sembler être une démarche fastidieuse et chronophage. Quoi qu’il en soit, c’est une démarche qu’il faut effectuer avec soin. En effet, une clôture mal effectuée peut engendrer des frais, et vous expose à des risques d’incidents de paiement.

Pour faciliter la fermeture de votre compte bancaire, je me suis penchée sur la question et j’ai rédigé ce guide complet, mais simple. Il vous accompagne, pas à pas, dans votre démarche de fermeture, et ce, dans différents cas de figure. Par ailleurs, si vous fermez votre compte pour en ouvrir un autre, j’ai sélectionné pour vous les meilleurs établissements bancaires en ligne.

Parmi eux, ma préférence se tourne vers Hello Bank! Ses formules sont adaptées à votre utilisation et à la taille de votre famille. Avec le pack Premium, en particulier, vous bénéficiez d’une solution bancaire adaptée à des tarifs réduits pour toute la famille. L’ouverture d’un compte Hello Bank! s’effectue entièrement en ligne en quelques minutes. Cependant, vous pouvez également vous rendre en agence, où un conseiller s’occupera de votre demande.

Guide rapide : Comment fermer un compte bancaire en 3 étapes simples ?

- Arrêtez les opérations automatiques. Pensez au service de mobilité bancaire proposé par Hello Bank! Vous pouvez ainsi opter pour la prise en charge de la clôture de votre compte, en plus de son transfert.

- Prévoyez une réserve d’argent sur votre compte. Celle-ci sert à couvrir toutes les opérations en cours jusqu’à la clôture effective.

- Envoyez votre demande de clôture. Faites la demande de clôture en suivant la procédure légale, et envoyez ou détruisez tous vos moyens de paiement.

Guide étape par étape : Comment fermer un compte bancaire ?

Notez que le simple fait de retirer tout l’argent d’un compte bancaire ne clôture pas ce dernier. Il faut que vous en fassiez la demande express, sinon, votre compte restera inactif et cela peut engendrer des frais d’inactivité. Suivez ces 4 étapes pour clôturer votre compte bancaire simplement et dans les règles.

Étape 1 : Transférez vos opérations bancaires automatiques

Pour préparer au mieux la clôture de votre compte bancaire, vous devez penser à arrêter toutes les opérations automatiques sur votre compte. Il peut s’agir de prélèvements, ou de versements récurrents depuis et vers votre compte qui ont été automatisés.

Identifiez ces opérations et mettez-y un terme, ou transférez-les vers votre nouveau compte courant. Pour ce faire, n’hésitez pas à demander à votre banque de dresser la liste des opérations automatiques sur votre compte qui sont encore actives. Annulez également toutes les domiciliations bancaires existantes sur votre compte. Si vous changez de compte, prévenez tous les organismes à l’origine de ces domiciliations de votre changement de coordonnées bancaires.

Pour cette opération qui peut se révéler fastidieuse, n’hésitez pas à recourir à la mobilité bancaire. La mobilité bancaire est un service gratuit que toute banque doit légalement vous proposer lors de l’ouverture d’un compte courant. Si vous optez pour ce service, vous serez invité(e) à signer un mandat de mobilité bancaire. Ce dernier autorise votre nouvelle banque à s’occuper du changement d’établissement bancaire et de toutes les formalités qui y sont associées. Dès lors, toutes vos opérations automatiques et récurrentes sont transférées vers votre nouveau compte. Le service de mobilité bancaire vous est généralement proposé durant la procédure d’ouverture de compte.

Étape 2 : Prévoyez une réserve d’argent suffisante

Pour éviter tout incident de paiement, conservez assez de fonds sur votre compte pour couvrir les opérations en cours et à venir. À cette fin, prenez en compte les chèques que vous avez émis et qui n’ont pas encore été décaissés. Pensez également aux prélèvements prévus. Enfin, si vous disposez d’une carte à débit différé, veillez à laisser une provision suffisante pour la date à laquelle votre compte est débité.

Si vous ne prévoyez pas une provision suffisante pour couvrir les opérations en cours, vous risquez des frais et l’incident de paiement. En effet, avec un chèque sans provision suffisante, vous vous retrouvez en situation d’incident de paiement. Si celle-ci n’est pas régularisée, vous risquez l’interdiction bancaire. Si votre compte est débiteur lors de sa clôture, vous serez invité(e) à régulariser votre situation en remboursant la dette. Tant que le solde de votre compte reste débiteur, il ne sera pas clôturé. En cas de non-paiement ou de retard de paiement, vous encourez des frais et vous exposez à d’éventuelles poursuites.

Étape 3 : Demandez la clôture de votre compte

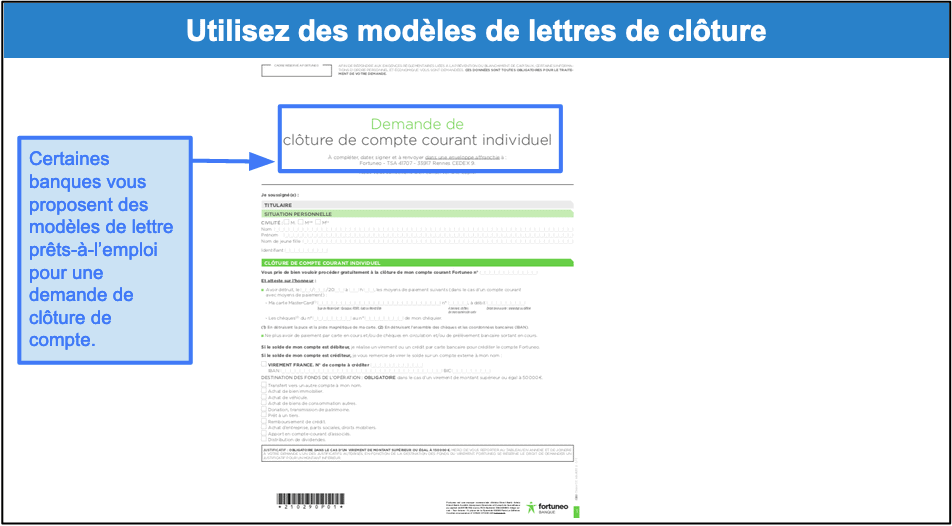

Pour clôturer un compte bancaire, vous devez envoyer une lettre de demande de clôture à votre banque. Celle-ci doit être envoyée en recommandé, avec accusé de réception. Il existe de nombreux modèles de lettres prêtes à l’emploi et téléchargeables sur Internet, notamment sur le site du service public. Certains établissements bancaires mettent eux-mêmes à votre disposition un formulaire adéquat. Tel est le cas, entre autres, de Fortuneo et de sa lettre type de clôture de compte, que vous pouvez directement télécharger sur son site.

Avec l’évolution du numérique et le développement des banques en ligne, certains établissements bancaires ont mis en place des procédures entièrement numériques pour la clôture d’un compte bancaire. Vous pouvez dès lors clôturer votre compte en vous connectant à votre espace client ou application mobile. D’autres établissements vous permettent d’envoyer votre lettre de clôture par e-mail. N’hésitez pas à vous informer auprès de votre banque, ou à consulter votre convention de compte, pour connaître les modalités de clôture acceptées.

Veuillez noter que la banque vous demandera de remettre ou de détruire tous les moyens de paiement liés au compte que vous désirez clôturer. Vous pouvez les joindre à votre lettre de clôture ou mentionner dans celle-ci qu’ils ont été détruits. Dans ce cas, rayez vos chèques au stylo et découpez votre carte bancaire en petits morceaux.

Étape 4 : Vérifiez la clôture effective de votre compte

Dès réception de la lettre de demande de clôture, la banque dispose de maximum 30 jours pour fermer votre compte. Dans la pratique, ce délai est de 10 jours en moyenne. Si vous optez pour le service de mobilité bancaire, votre compte est transféré dans un délai de 22 jours ouvrés maximum à partir de l’instant où la banque d’arrivée reçoit votre dossier complet.

Lorsque votre compte est clôturé et que le solde est créditeur, la banque vous envoie un document appelé solde de tout compte, sur lequel figure le montant du solde transféré sur votre nouveau compte bancaire.

Comment fermer un compte bancaire inactif ?

Si vous désirez clôturer un compte bancaire inactif, la procédure est la même que pour un compte bancaire actif. Selon la loi, un compte bancaire est inactif lorsque aucune opération n’y a été effectuée sur une période de plus de 12 mois. Sont exclus de ces opérations les intérêts versés et les prélèvements effectués par la banque. Par ailleurs, pendant ce même laps de temps, le titulaire ne doit pas avoir effectué d’opération sur un autre compte domicilié dans l’établissement.

Pour les produits d’épargne tels que les CTO (Comptes Titres Ordinaires), les livrets d’épargne, ou encore les PEA (Plan d’Épargne en Action), la période d’inactivité est de 5 ans. Un compte est également considéré inactif lorsque, après le décès de son titulaire, aucun ayant droit ne se manifeste dans les 12 mois suivant le décès.

Un compte inactif peut engendrer des frais d’inactivité, qui sont plafonnés par la loi à 30 € par an. La banque est, par ailleurs, tenue de régulièrement informer son titulaire de l’inactivité de son compte. Les frais d’inactivité correspondent, dans les faits, aux frais de tenue du compte. Chez Hello Bank! ceux-ci sont très bas, voire inexistants. Pour une carte Standard, les frais s’élèvent en effet à 2 € par mois si vous n’utilisez pas votre carte dans le mois, et à 0 € en cas d’utilisation. Si vous optez pour une carte Premium, vous bénéficiez de la gratuité des frais de tenue de compte, quelle qu’en soit votre utilisation.

Si votre compte bancaire est inactif pour une période de plus de 10 ans, la banque peut le clôturer. L’établissement bancaire a, quoi qu’il en soit, l’obligation de transférer le solde créditeur de votre compte inactif à la CDC, la Caisse des Dépôts et Consignations. Celle-ci gardera la somme pendant 20 ans. Le titulaire ou ses ayants-droit peuvent réclamer le compte auprès de la Caisse des Dépôts. Si aucun ayant-droit ne réclame la somme durant cette période, l’argent revient à l’État.

Comment fermer un compte bancaire joint ?

La procédure de fermeture d’un compte joint est la même que celle pour un compte courant classique. Vous devrez, en effet, adresser à la banque une demande de clôture par lettre recommandée avec accusé de réception. Cependant, dans le cas d’un compte joint, tous les cotitulaires doivent signer la demande de clôture. De même, tous les moyens de paiement de tous les cotitulaires doivent être restitués à la banque ou détruits.

Notez que la solidarité entre les cotitulaires d’un compte joint est d’application jusqu’à sa fermeture. Le fonctionnement d’un compte joint repose en effet sur la solidarité de ses cotitulaires. Chacun d’eux peut, d’une part, effectuer des opérations sans l’accord des autres cotitulaires. D’autre part, tous sont redevables des dettes et responsables des incidents de paiement. Dès lors, en cas de solde négatif lors de la clôture, chaque cotitulaire est responsable de la dette. Si le solde est positif, chaque cotitulaire pourra réclamer sa part puisque l’argent appartient à tous.

Si l’un des cotitulaires ne veut pas signer le document de demande de clôture, vous pouvez transformer le compte joint en compte indivis. Cela aura comme effet de mettre un terme à la solidarité entre les cotitulaires. Contrairement au compte joint, dans le cas d’un compte indivis, toute opération requiert en effet l’accord de tous les cotitulaires. En cas de désaccord ou de litige, un compte indivis vous protégera, par exemple, d’initiatives telles que celle de retirer tout l’argent du compte.

La demande de transformation d’un compte joint en un compte en indivis par un seul des cotitulaires se fait par l’envoi d’une lettre de dénonciation. Celle-ci doit être envoyée en recommandé avec accusé de réception à la banque et à tous les cotitulaires du compte. Des modèles de lettre de dénonciation sont disponibles et téléchargeables sur Internet, notamment sur le site du service public.

Si vous désirez ouvrir un compte joint dans un autre établissement, penchez-vous sur les offres compétitives de compte joint de Hello Bank! Hello One Duo, d’une part, est une offre de compte joint gratuite, sous réserve d’utilisation de la carte. D’autre part, Hello Prime Duo vous permet de bénéficier d’une prime de bienvenue de 80 €, et des 6 premiers mois offerts.

Comment fermer un compte bancaire avec le service de mobilité bancaire ?

Grâce à la mobilité bancaire, les banques s’occupent de toutes les démarches de transfert de compte à votre place. Il s’agit d’un service gratuit, qui s’adresse à toute personne qui change d’établissement bancaire. Il est proposé par la banque dans laquelle vous ouvrez un nouveau compte, pour faciliter le transfert de compte bancaire d’un établissement vers un autre.

Si vous optez pour la mobilité bancaire, vous ne devez pas prévenir les établissements avec lesquels vous effectuez des opérations régulières automatiques. Les banques d’arrivée et de départ s’occupent de toutes les formalités liées au transfert des domiciliations.

Pour bénéficier de ce service, vous devez signer un mandat de mobilité bancaire et fournir un RIB. Dans le mandat de mobilité, vous pouvez demander la clôture de votre ancien compte. Celui-ci sera clôturé à la date que vous aurez fixée, au minimum 30 jours après votre demande.

Les comptes concernés par la mobilité bancaire sont les comptes courants et de paiement de particuliers, ouverts en France. La banque dans laquelle vous ouvrez un nouveau compte doit vous proposer le service. Il s’agit d’une obligation légale, régie par une loi spécifique mise en place en 2017. Votre nouvelle banque doit également tenir à votre disposition une brochure informative sur le sujet.

Monabanq vous propose, en plus d’un service de mobilité bancaire 100 % en ligne, simple et rapide, des modèles de courriers utiles au transfert de votre compte. Si vous ne désirez transférer que quelques opérations vers votre nouveau compte, vous pouvez utiliser les modèles de courriers mis à disposition par Monabanq. L’établissement vous permet, par ailleurs, d’envoyer directement via son application votre nouveau RIB/IBAN à votre employeur par mail ou par SMS.

Quelles sont les meilleures banques en ligne en 2025 ?

Si vous décidez de clôturer votre compte, c’est peut-être parce que celui-ci ne vous convient plus. Si vous changez d’établissement bancaire, il est important que vous en choisissiez un dont les produits sont adaptés à votre situation. Je vous recommande une banque en ligne pour la facilité de souscription et leurs tarifs concurrentiels. Pour vous aider dans le choix d’un établissement, j’ai sélectionné les meilleures banques en ligne. Mon choix se base sur la qualité de leurs produits, la compétitivité de leurs tarifs et leur praticité.

Hello Bank! – Profitez d’un vaste réseau d’agences pour le dépôt de chèques et d’espèces

Hello Bank! vous permet de profiter d’offres et de remises intéressantes. Lors d’une première ouverture de compte, Hello Bank! vous offre 80 €. De plus, si vous optez pour l’offre Hello Prime, les 6 premiers mois vous sont offerts. À ces avantages, s’ajoutent ceux liés au programme de parrainage mis en place par Hello Bank! En effet, une fois que vous êtes client(e) Hello Bank!, vous pouvez parrainer jusqu’à 10 personnes par an pour une première ouverture de compte Hello Bank!, et recevoir 20 € par parrainage.

Pour faciliter votre changement de banque, Hello Bank! vous propose le service de mobilité bancaire Hello Start. Un tutoriel vidéo vous explique comment fonctionne la procédure. Vous pouvez opter pour le service Hello Start durant votre demande d’ouverture de compte en ligne. Afin de vous simplifier encore plus la tâche, de nombreux organismes sont déjà préenregistrés dans le formulaire de demande. Il vous suffit donc de sélectionner ceux que vous voulez transférer. Vous pouvez ensuite suivre la progression de votre demande dans votre espace en ligne.

En sa qualité de banque en ligne de la BNP Paribas, Hello Bank! vous permet de bénéficier du réseau d’agences physiques de la BNP Paribas. Celles-ci sont nombreuses et réparties sur tout le territoire. Je trouve cet avantage très pratique pour une banque en ligne, car il permet le dépôt de chèques et d’espèces, chose qui n’est en général pas possible avec les banques en ligne.

Monabanq – Accédez à diverses offres de comptes sans conditions de revenus

Monabanq propose 3 offres de comptes courants, toutes accessibles sans conditions de revenus. Pratiq+, Uniq et Uniq+ vous coûtent respectivement 3 €, 6 € et 12 € par mois. En choisissant Monabanq, vous avez donc accès à une solution de compte courant haut de gamme sans conditions de revenus. Pour une toute première ouverture de compte, vous bénéficiez d’une offre de bienvenue pouvant atteindre 120 €. Dès que votre compte est ouvert, vous pouvez faire votre demande de mobilité bancaire via votre espace client.

Monabanq fait partie du groupe Crédit Mutuel. Cela vous donne l’avantage de pouvoir réaliser gratuitement de nombreuses opérations courantes utiles via les guichets automatiques du CIC et du Crédit Mutuel. Tel est le cas pour le dépôt de chèques et d’espèces, le changement de votre code secret ou l’obtention d’un RIB. Très peu de banques en ligne proposent le dépôt de chèques et d’espèces via le DAB ce qui, à mon sens, fait de Monabanq une banque en ligne très pratique.

Avec votre carte Visa, qu’elle soit Classic, Premier ou Platinum, vous bénéficiez d’un service gratuit qui vous permet d’épargner sans y penser. Grâce à ce service, le montant des achats que vous effectuez avec votre carte Visa est en effet arrondi à l’euro supérieur. Tous les mois, le total de tous les arrondis est placé sur votre compte épargne. Pour bénéficier de ce service, vous devrez ouvrir un livret d’épargne Monabanq, qui offre des taux avantageux pouvant atteindre 3 %.

Fortuneo – Optez pour un compte courant gratuit sans frais à l’étranger

Fortuneo propose 3 cartes bancaires gratuites sous conditions : la FOSFO Mastercard, la GOLD CB Mastercard et la World Elite CB Mastercard. Pour bénéficier de la gratuité des cartes FOSFO Mastercard et GOLD CB Mastercard, vous devrez effectuer au minimum un paiement par mois par carte. La carte World Elite CB Mastercard est gratuite si vous justifiez d’un flux mensuel créditeur, autrement dit d’une rentrée d’argent sur votre compte, de 4 000 €. Par ailleurs, toutes les cartes Fortuneo sont sans frais à l’étranger.

Fortuneo facilite les paiements en vous proposant de nombreuses manières de régler vos achats. Le paiement mobile, d’une part, vous permet de régler sans contact, depuis votre smartphone ou votre montre connectée, des montants même supérieurs à 50 €. Vous pouvez utiliser Apple Pay, Google Pay, Samsung Pay et Paylib entre amis. Par ailleurs, pour plus de sécurité lors de vos achats en ligne, Fortuneo vous permet de générer gratuitement des cartes virtuelles éphémères. Enfin, avec Fortuneo, vos virements instantanés en euros sont gratuits.

Le service de mobilité bancaire de Fortuneo s’appelle neoChange. Il vous permet, une fois votre compte ouvert, de confier à Fortuneo les formalités liées à son transfert. La demande se fait via votre espace client, gratuitement et en quelques minutes. Vous décidez des opérations que vous souhaitez transférer vers votre nouveau compte bancaire Fortuneo et pouvez suivre l’avancement de votre demande en ligne. Si vous optez pour le service neoChange de Fortuneo, l’établissement vous offre jusqu’à 100 € de bons d’achat. Vous pouvez dépenser ceux-ci auprès des e-commerces partenaires de Fortuneo.

BNP Paribas – Profitez des offres en ligne d’une banque traditionnelle

Bien que la BNP Paribas soit une banque des plus traditionnelles avec ses agences physiques, il est tout à fait possible d’ouvrir un compte entièrement en ligne. Pour toute souscription en ligne, vous bénéficiez, d’ailleurs, d’une offre de bienvenue intéressante. Celle-ci vous donne droit à 1 an de gratuité sur Esprit Libre et ses Essentiels. Les formules Esprit Libre sont accessibles à partir de 16 ans et incluent un compte, une carte bancaire et des assurances. Ces formules vous permettent également de bénéficier de virements instantanés gratuits et d’autres produits en option.

En ouvrant un compte BNP Paribas, vous avez accès à tous les produits d’une banque traditionnelle. Par ailleurs, vous bénéficiez d’un vaste réseau de plus de 2 000 agences partout en France. Cela vous permet, en cas de besoin, de rencontrer un conseiller en personne pour une prise en charge personnalisée de votre demande. Vous pouvez ainsi discuter de vos divers projets de vie et trouver les produits les plus adaptés pour chacun d’entre eux. Enfin, grâce aux agences et aux DAB BNP Paribas, vous pouvez facilement déposer vos chèques et vos espèces.

Pour vous aider dans le transfert de votre compte bancaire, la BNP Paribas vous propose deux services de mobilité bancaire : Facilmouv’ et Facilidom. Vous pouvez souscrire à Facildom en agence ou à Facilmouv’ en quelques clics sur Internet. En signant le mandat de gestion, la BNP Paribas s’occupe de toutes les formalités liées au transfert de votre compte et vous donne la possibilité de suivre ce dernier en ligne.

Conclusion

Grâce à ce guide, vous avez toutes les clefs en main pour convenablement fermer votre compte. La clôture d’un compte bancaire est, en réalité, une procédure facile, gratuite et relativement rapide. La banque de départ a, en effet, l’obligation légale de clôturer le compte en maximum 30 jours à compter de la réception de la lettre de clôture. Dans la réalité, cette procédure est même plus rapide et prend, en moyenne, une dizaine de jours.

Si vous optez pour le service de mobilité bancaire proposé par votre nouvelle banque, la clôture est d’autant plus facilitée. Le cas échéant, vous ne vous occupez de rien, et laissez les établissements bancaires gérer le transfert et la clôture.

Pour le choix de votre nouvelle banque, je vous propose une sélection des meilleurs établissements bancaires en ligne. Celle-ci se base sur la qualité du service et des produits offerts, ainsi que sur le côté pratique de chaque établissement. Une banque en ligne se doit, en effet, d’être pratique, mobile et efficace. Parmi eux, mon choix se porte sur Hello Bank!, qui vous permet de bénéficier d’une ouverture simple en ligne ou d’une ouverture personnalisée en agence. Par ailleurs, son offre variée s’adapte à la taille de votre ménage et à votre utilisation, tout en affichant des prix compétitifs.

FAQ

Combien de temps faut-il pour clôturer un compte bancaire ?

Légalement, les banques ont 30 jours maximum pour clôturer un compte à partir de la réception de la lettre de demande de clôture. Dans la pratique, ce laps de temps est généralement plus court. Il faut en effet compter une dizaine de jours en moyenne pour la clôture effective.

Le service de mobilité bancaire facilite le transfert de compte et balise le processus de clôture. Chaque étape de la procédure a en effet son délai spécifique de traitement. Il est de 2 jours pour que la banque d’arrivée reçoive de la banque de départ un récapitulatif des prélèvements et virements récurrents, ainsi que des chèques émis et non débités au cours des 13 derniers mois. La nouvelle banque a, ensuite, 5 jours pour informer votre ancienne banque de vos nouvelles coordonnées bancaires. Votre ancienne banque dispose d’un même délai de 5 jours pour informer les organismes créanciers et débiteurs de votre nouveau RIB. Ceux-ci auront enfin 10 jours pour mettre à jour vos coordonnées dans leur système et vous en informer.

Combien ça coûte de fermer un compte bancaire ?

Clôturer un compte bancaire est gratuit si vous le clôturez après 6 mois d’utilisation. Avant cette période, la banque pourrait vous réclamer des frais de résiliation. Référez-vous à la convention de compte. Bien que la clôture soit gratuite, vous devez néanmoins vous acquitter des frais bancaires jusqu’à la clôture effective de votre compte. Si vous avez déjà payé ces frais en amont, ils vous seront remboursés au prorata de la période de temps qui se sera déjà écoulée. La fermeture d’un compte inactif par la banque est également gratuite, même si le compte inactif peut engendrer des frais d’inactivité.

Comment clôturer un compte bancaire en ligne ?

La procédure légale de fermeture d’un compte bancaire classique s’applique également dans le cas de la fermeture d’un compte en ligne. Certains établissements en ligne offrent, en plus, la possibilité de faire une demande de fermeture directement depuis l’espace client ou l’application mobile. Référez-vous à votre convention de compte pour savoir quel processus est accepté dans votre cas. Quoi qu’il en soit, si vous utilisez la méthode légale, vous ne pouvez pas vous tromper et votre compte sera clôturé efficacement en 4 étapes simples.