Ce qu’il faut retenir pour un crédit facile à obtenir en 2025

Il est difficile de faire face à des urgences, des imprévus ou tout simplement de financer un projet personnel lorsque vous n’avez pas le budget nécessaire immédiatement. Dans ce contexte, le crédit facile permet d’emprunter rapidement et sans justifier de vos dépenses. Cependant, trouver un crédit facile avec un taux d’intérêt bas, des frais réduits et des conditions flexibles exige beaucoup de recherches.

Pour vous faire gagner du temps, j’ai analysé les différentes offres de crédit facile du marché et j’ai pu établir un classement des meilleurs organismes. J’ai aussi étudié les déclinaisons du crédit facile, les conditions pour y accéder et les démarches à suivre pour faire votre demande et y souscrire facilement.

FLOA a particulièrement retenu mon attention avec son prêt personnel. Il vous permet de bénéficier d’un plafond de jusqu’à 50 000 € pour réaliser tous types de projets, sans justificatif et avec un Taux Annuel Effectif Global (TAEG) fixe à partir de 4,55 %. Découvrez dans cet article les points essentiels des meilleures offres de crédit facile et comment y souscrire.

Guide étape par étape : Comment obtenir un crédit facile ?

Le crédit facile permet d’obtenir un financement de manière simple et rapide. Afin d’éviter de compliquer le processus de demande avec votre organisme de crédit, préparez votre dossier en amont et suivez simplement les étapes suivantes.

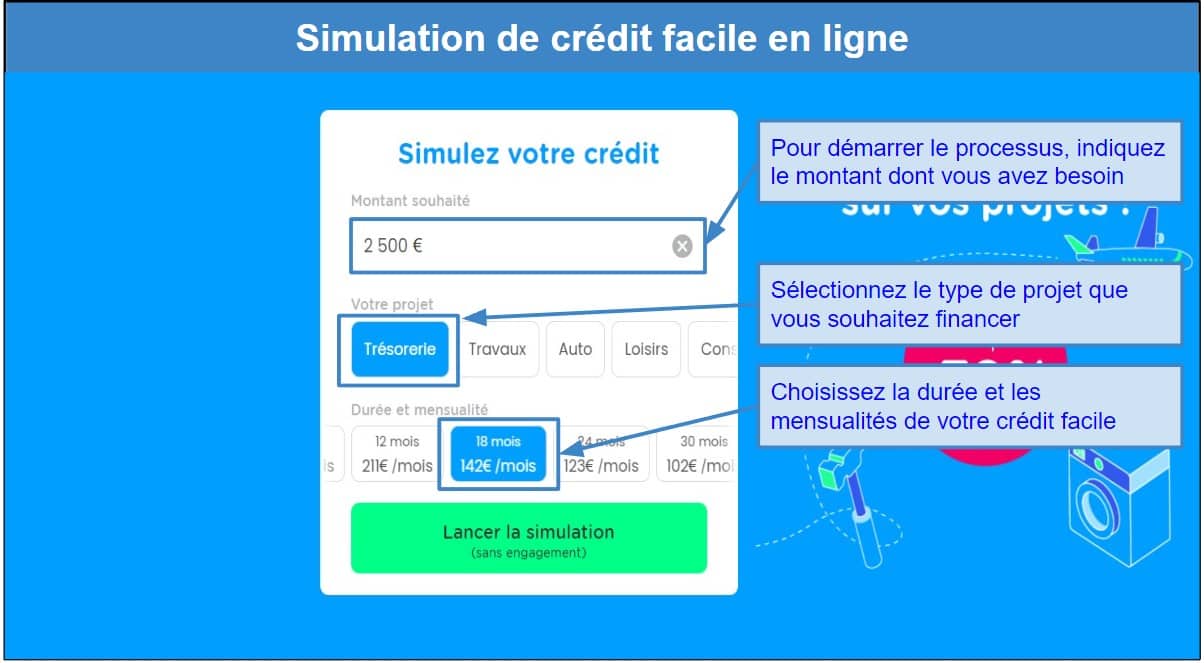

Étape 1 : Simuler votre demande de crédit facile

Rendez-vous sur le site de l’établissement de crédit que vous avez choisi pour simuler votre prêt gratuitement et sans engagement . Cette étape est très importante pour connaître le coût du financement et mieux estimer vos possibilités d’emprunt.

Pour simuler votre crédit facile, il suffit d’indiquer le montant et la durée de remboursement que vous souhaitez dans les champs dédiés. En quelques clics, le simulateur vous présentera les résultats. Ils comprennent notamment le Taux Annuel Effectif Global (TAEG), le montant de votre mensualité et la durée de votre emprunt.

Durant cette étape, je vous conseille de prendre le temps de moduler le montant des mensualités et la durée de l’emprunt avant de passer à la suivante. Une différence de 0,2 %, par exemple, peut sembler minime, mais elle peut avoir un impact important sur le coût total de votre prêt.

Étape 2 : Soumettre votre demande de crédit facile

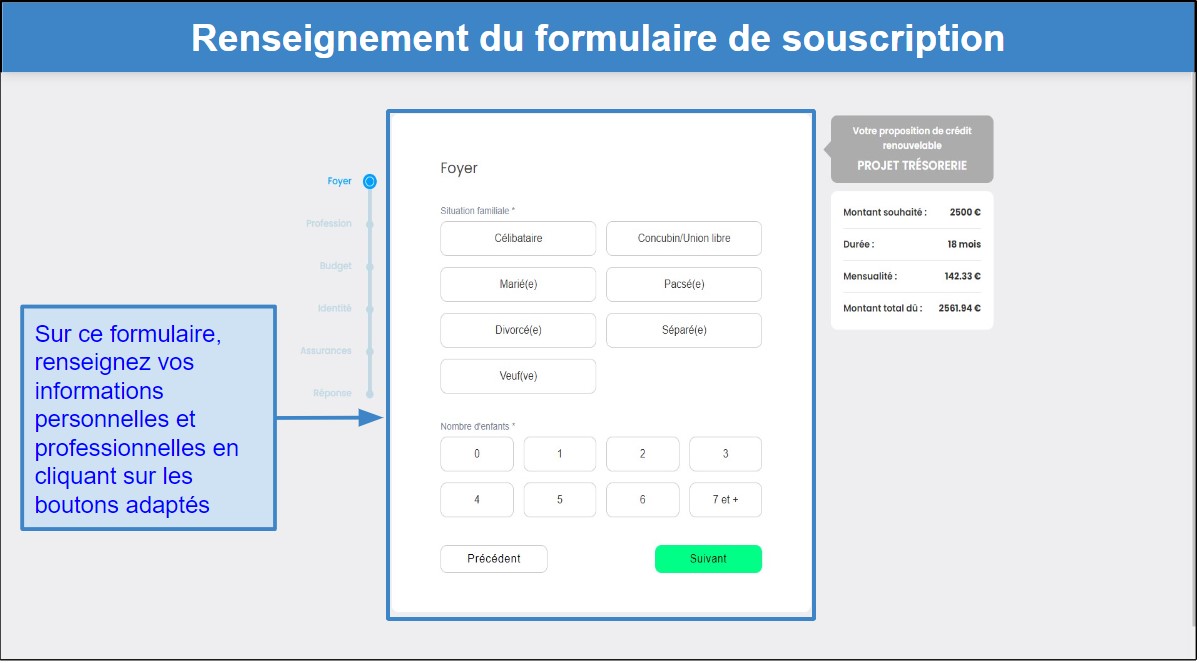

Une fois votre simulation faite et votre choix final établi, vous pouvez passer à la demande du crédit facile auprès de l’organisme concerné.

Cette étape consiste à remplir un formulaire de souscription avec vos coordonnées personnelles et des informations sur votre situation professionnelle. Selon l’organisme de prêt choisi, vous serez peut-être amené(e) à fournir des informations complémentaires, comme votre situation matrimoniale et vos charges.

L’objectif ici est de vérifier votre solvabilité et de s’assurer que vous n’êtes ni endetté(e), ni inscrit(e) au Fichier des Incidents de remboursement des Crédits aux Particuliers (FICP) ou tout fichage auprès de la Banque de France.

Étape 3 : Transmettre les pièces justificatives

Pour poursuivre votre demande, vous devez fournir des documents à charger sur la plateforme du site concerné. En général, il s’agit des pièces suivantes :

- une pièce d’identité en cours de validité (carte d’identité nationale, passeport, titre de séjour),

- un justificatif de domicile (facture d’eau ou d’électricité, de téléphone fixe, d’internet),

- un justificatif de revenus (dernier avis d’imposition, 3 derniers bulletins de salaire ou attestation de pension),

- un relevé d’identité bancaire (optionnel, selon l’organisme de prêt),

- une déclaration d’impôts (optionnelle, selon l’organisme de prêt).

Pour ce type de crédit, la réponse de principe est immédiate lorsque vous faites la demande en ligne.

Étape 4 : Signer le contrat de votre crédit facile

Si la réponse est positive, vous passez immédiatement à la signature du contrat. Le prêteur vous enverra un exemplaire numérique évoquant les spécificités du crédit. Vous y trouverez le montant total du prêt accordé, le TAEG, la durée de remboursement, le montant des échéances et le coût total du prêt.

La signature se fait électroniquement via un outil dédié ou en signant avec un code secret reçu par SMS reçu sur votre mobile. Vous disposez d’un délai légal de 14 ou 8 jours pour vous rétracter à partir du jour de la signature du contrat.

Étape 5 : Recevoir les fonds de votre crédit facile

Enfin, il ne vous reste plus qu’à patienter le temps que les fonds soient versés sur votre compte. Selon l’établissement de crédit choisi, la mise à disposition des fonds est effectuée entre 48 h à 72 h après le délai de rétractation légal.

Dans le cadre d’un miniprêt instantané, le délai est plus court. En effet, vous pouvez recevoir les fonds entre 24h et 48h après avoir effectué votre demande en ligne.

Quels sont les types de crédits faciles ?

Le microcrédit express

Le microcrédit express est la formule idéale pour obtenir un financement rapidement. Il est particulièrement sollicité en cas d’urgence, car il peut être souscrit en quelques minutes et le déblocage des fonds se fait en moins de 48h.

Toutefois, le montant octroyé n’est généralement pas très élevé et la durée de remboursement est assez courte. En effet, le microcrédit ne peut dépasser 3 000 €, et peut être remboursé sur une durée maximum de 3 mois.

Selon les organismes de crédit, son taux d’appel peut aller de 0 % à 17 %. Par ailleurs, le microcrédit est délivré sans justificatif d’utilisation des fonds, étant donné que les besoins en financement ont un caractère urgent. En général, votre carte d’identité et votre RIB suffisent pour valider la demande.

Le crédit renouvelable

Le crédit renouvelable est un crédit à la consommation présenté sous forme de réserve d’argent. Cette dernière peut être utilisée en une ou plusieurs fois, partiellement ou intégralement et sans justificatif d’utilisation. Au fur et à mesure que vous remboursez votre emprunt, le montant disponible à l’utilisation se reconstitue et peut à nouveau être employé.

L’avantage principal de ce type de financement est la rapidité avec laquelle vous pouvez avoir accès à la réserve d’argent. Le déblocage des fonds est en moyenne de 48h pour un montant entre 200 € et 6 000 €. Il est remboursable en 3 ans maximum pour un emprunt de 3 000 € et moins, et en 5 ans maximum au-delà, conformément à la loi. Avec un plafond peu élevé, le crédit renouvelable est idéal pour financer les petits projets ponctuels.

Autre avantage : le crédit renouvelable est facilement accessible, car la demande se fait en ligne sans besoin de fournir des justificatifs de vos dépenses. Toutefois, les documents qui justifient votre identité (pièce d’identité, bulletin de salaire ou encore factures d’eau et d’électricité) seront à fournir obligatoirement.

Sachez aussi que le taux d’intérêt peut être plus élevé pour le crédit renouvelable que pour les autres offres de prêt, et ce dernier présente un risque de surendettement lorsqu’il est mal maîtrisé. Néanmoins, vous pouvez toujours souscrire à une assurance emprunteur avec votre crédit renouvelable pour vous protéger.

Le prêt personnel

Le prêt personnel est un crédit à la consommation dit “non affecté”. Il permet de financer tous types de projets sans justifier vos dépenses. Si vous financez par exemple l’achat d’une voiture neuve ou d’occasion avec un prêt personnel au lieu d’un crédit auto, vous n’aurez pas à justifier de la destination des fonds empruntés.

Étant donné qu’il n’y a aucune obligation de présenter un justificatif d’achat, le délai de traitement de votre demande est raccourci. En général, la souscription au prêt personnel se fait en ligne en moins de 10 minutes et le déblocage des fonds en 48h en moyenne après le délai de rétractation légal.

Autre caractéristique du prêt personnel : son TAEG (Taux Annuel Effectif Global) est fixe. Cela signifie que vous connaissez le taux d’intérêt, le montant des mensualités et le coût total du crédit dès la signature du contrat. Selon la loi Lagarde, vous pouvez emprunter jusqu’à 75 000 € à rembourser sur une durée allant jusqu’à 84 mois, soit 7 ans.

Le prêt entre particuliers

Le prêt entre particuliers est un emprunt conclu hors du système bancaire. Vous pouvez faire appel à une plateforme de crowdfunding qui soumettra votre demande à des investisseurs potentiels. Ces prêteurs disposent souvent d’un capital important, qu’ils vont investir dans des projets moyennant une rémunération avec des taux d’intérêt variables entre 3,35 % et 4,16 %.

Le montant que vous pouvez obtenir avec ce type de plateforme va de 200 € à 3 000 €, ce qui est moins élevé que celui proposé par les organismes de crédit. Cependant, le prêt entre particuliers est accessible à tous les profils, y compris les personnes inscrites au FICP (Fichier des Incidents de Remboursement des Crédits aux Particuliers) ou au Fichier Central des Chèques (FCC).

Concernant les modalités de souscription, elles sont simples, rapides et dématérialisées. En effet, tout se fait en ligne, de la demande à la signature du contrat. Les prêts entre particuliers proposés par les plateformes de crédit restent les plus fiables. Ces établissements sont en général immatriculés en tant qu’Intermédiaire en Financement Participatif auprès de l’ORIAS et sont agréés par l’Autorité du contrôle prudentiel et de résolution (ACPR).

Le prêt entre particuliers peut aussi être conclu entre deux personnes physiques à des conditions librement convenues entre les deux parties. Il peut alors être proposé sans intérêts et sans frais de dossier. Si toutefois votre prêteur souhaite y appliquer un coût, celui-ci ne pourra pas dépasser le taux d’usure fixé par la Banque de France. Il est mis à jour à chaque trimestre et vous pouvez le trouver sur le site de l’État. En janvier 2023, par exemple, le taux d’usure est de 21,04 % pour les prêts d’un montant inférieur ou égal à 3 000 €.

Lorsque le prêt est établi sans intermédiaire bancaire, les procédures sont moins compliquées, mais elles présentent quelques risques, surtout d’arnaques. Pour s’en protéger, je vous recommande d’officialiser l’accord de prêt à l’aide d’un contrat écrit et signé entre vous et le prêteur. Cet accord peut être présenté sous forme de contrat de prêt, dont l’exemplaire peut être téléchargé sur le site des impôts. Sinon, il peut prendre la forme d’une reconnaissance de dette datée, signée et examinée par un notaire. Enfin, la rédaction d’un acte est obligatoire pour tout prêt supérieur à 760 €.

Critères et conditions pour obtenir un crédit facile

Pour obtenir un crédit facile, vous devez remplir les conditions suivantes :

- être majeur(e),

- avoir une adresse en France,

- détenir un compte bancaire en France,

- ne pas être fiché(e) à la Banque de France,

- justifier d’une rémunération régulière,

- ne pas être endetté(e).

Pour obtenir votre crédit facile, vous fournirez un dossier comprenant quelques pièces justificatives. Elles peuvent varier d’un organisme à un autre, mais la pièce d’identité en cours de validité (carte d’identité nationale, passeport, titre de séjour), vos derniers bulletins de salaire et vos relevés de compte sont généralement demandés. Ce dossier permet à l’organisme de crédit d’examiner votre situation personnelle et professionnelle afin d’évaluer votre solvabilité.

Dans le cadre d’un crédit affecté comme le crédit auto ou le crédit travaux, le dossier doit être complété par un justificatif de vos dépenses. Il peut s’agir d’une facture, d’un bon de commande ou d’un devis du projet en question.

Les meilleurs crédits faciles à obtenir en 2025

Les conditions pour obtenir un crédit facile dépendent surtout de chaque organisme de prêt. En général, ce sont les établissements de prêt présents en ligne qui sont les moins exigeants. Comparés aux banques traditionnelles, ils ne demandent que très peu de justificatifs et le processus est entièrement dématérialisé.

FLOA – Obtenez un crédit facile et rapide pour tous les budgets

FLOA propose une offre variée de crédits faciles. La gamme comprend des miniprêts dont le Coup de Pouce pour emprunter de 100 € à 2 500 €, à rembourser en 90 jours.

Le miniprêt Lydia permet de recevoir 100 € à 1 000 € en moins d’une minute, à rembourser en 3 mois. Il permet aussi de bénéficier d’un financement en seulement 24h.

FLOA propose aussi le crédit renouvelable pour financer un projet de 500 € à 6 000 €. Il peut être remboursé sur 6 à 36 mois si vous empruntez moins de 3 000 €, et jusqu’à 60 mois au-delà de cette somme. L’emprunt peut être disponible en seulement 48h ouvrés sur votre compte en souscrivant au “Financement Express”, qui est une option gratuite. Pour profiter de cette fonctionnalité, il suffit de cliquer sur le bouton “Financement Express” depuis votre espace client dans l’application mobile de la banque.

La souscription à l’ensemble de crédits faciles FLOA est d’une grande simplicité. J’ai remarqué lors de mon essai que l’interface est intuitive. De la simulation du prêt à la signature du contrat, tout se fait sur le site de la banque en ligne. Avec un outil aussi fonctionnel, votre dossier est traité dans un bref délai. Ensuite, comptez 48h en moyenne après le délai de rétractation de 14 jours pour recevoir le virement des fonds sur votre compte.

Cetelem – Choisissez un crédit facile et modulable

Chez Cetelem, il est possible d’emprunter entre 500 € à 75 000 €, idéal pour réaliser des projets de diverses envergures. Vous profiterez de ce plafond élevé en souscrivant au prêt personnel. L’organisme vous laisse entre 7 et 84 mois pour vous acquitter de votre dette. Le taux d’intérêt est fixe et défini lors de la signature du contrat de prêt.

L’avantage du prêt personnel de Cetelem est que vous bénéficiez des “services souplesse”. Ces derniers vous permettent de modifier le montant de vos mensualités après 6 mois et de changer leur date de prélèvement. Vous pouvez aussi demander le report d’une mensualité jusqu’à 2 fois par an, moyennant des frais de gestion de 4 % du montant des échéances reportées. Vous pouvez souscrire à ces services gratuitement lors de votre demande en ligne.

Par ailleurs, vous profitez de mensualités allégées pendant les 6 premiers mois. Elles peuvent représenter jusqu’à la moitié du montant de la mensualité de la période suivante. Pour profiter de cet avantage, vous n’avez qu’à choisir l’option Paliers lors de la souscription en ligne. Elle est gratuite et facultative. J’apprécie particulièrement l’option Paliers, et pour vous aider à y voir plus clair, j’ai simulé un prêt de 7 500 € à rembourser sur 60 mois au TAEG fixe de 5,79 %. Mes 6 premières mensualités s’élevaient à 75,65 € et les 54 dernières à 152,43 €.

Pour les petits projets, vous pouvez vous orienter vers le crédit renouvelable Cpay grâce auquel vous disposez d’une somme de 500 € à 4 000 €. Son mode de remboursement est flexible. Vous pouvez choisir de la rembourser sur une durée de 3, 5, 10 ou 20 mois avec un TAEG de 15,99 % à 23,24 %. Vous pouvez aussi rembourser votre dette tous les mois en adaptant le montant des échéances à votre budget.

Cofidis – Profitez d’un crédit facile sans frais supplémentaires

Dans la catégorie crédit facile, Cofidis vous propose des crédits à la consommation qui regroupent le prêt personnel et le crédit renouvelable.

Le prêt personnel est plus adapté aux projets qui nécessitent une somme importante, car il permet d’emprunter jusqu’à 75 000 €. Il n’est soumis à aucuns frais de dossier, il est non affecté et n’exige que très peu de documents à la souscription. Effectivement, vous êtes tenu(e) de fournir uniquement une pièce d’identité valide, un justificatif de domicile, un justificatif de revenus (avis d’imposition, derniers bulletins de salaire ou de pension) et votre RIB pour étudier votre solvabilité.

En naviguant sur le site de la banque, j’ai constaté qu’il est possible de demander le prêt personnel par chatbot, un robot conseiller pratique et efficace. L’outil simule immédiatement votre prêt sous forme de conversation en vous demandant le montant, les mensualités et la durée que vous souhaitez pour le rembourser. Au bout de 5 minutes, vous obtenez toutes les réponses que vous attendez, et cela sans renseigner vos coordonnées.

Connu sous le nom d’Accessio, le crédit renouvelable Cofidis est une bonne solution pour financer vos projets compris entre 500 € et 6 000 €. Il est souscrit pour une année reconductible et sa durée de remboursement maximum est plafonnée à 36 mois pour un prêt de moins de 3 000 € et à 60 mois au-delà de 3 000 €. Les remboursements de votre crédit renouvelable sont modulables. Vous pouvez les anticiper et les rembourser partiellement ou en totalité à tout moment. Dans tous les cas, cette opération ne nécessite aucuns frais supplémentaires. Concernant le Taux Annuel Effectif Global (TAEG), il est de 15,66 % à 22,92 %, révisable et variable en fonction de la somme utilisée ainsi que de votre vitesse de remboursement.

Enfin, Cofidis vous offre la possibilité de choisir la vitesse de remboursement de votre crédit facile : confort, rapide et express. Celle-ci va conditionner le TAEG et le montant des mensualités. Ainsi, plus le remboursement du crédit est rapide, moins le taux appliqué sur l’emprunt est élevé. Pour vous donner un exemple, si vous empruntez 3 000 € avec une vitesse confort, le taux proposé est de 21,03 %. En revanche, avec une vitesse rapide, il est de 17, 91 % et de 12,90% avec une vitesse express.

Youdge – Comparez les meilleurs crédits faciles du marché

Youdge est un comparateur de crédit à la consommation en ligne qui vous permet de comparer, choisir et souscrire aux meilleures offres du marché sans aucuns frais. Via sa plateforme, vous avez accès à toutes les offres de crédits faciles disponibles sur le marché. J’ai constaté que le site propose le crédit express, le prêt personnel ou encore le crédit renouvelable qui s’apparentent aux caractéristiques du crédit facile. Étant des prêts non affectés, vous n’aurez pas besoin de justifier de l’utilisation de la somme empruntée. En dehors du crédit renouvelable, les taux sont fixes et vous permettent de connaître à l’avance le coût total de votre crédit.

La réponse de principe venant des organismes de crédit est par ailleurs instantanée et la souscription s’effectue en ligne et en temps réel. Le comparateur est bien conçu et apporte une expérience utilisateur fluide. Vous pouvez y trouver facilement les informations dont vous avez besoin et toutes les fonctionnalités sont regroupées sur la page d’accueil. Youdge s’engage ensuite à ce que les fonds soient versés sur votre compte en 72h après le délai de rétractation légal.

En outre, Youdge vous met en relation uniquement avec des partenaires financiers fiables et facilement accessibles tels que FLOA, Cetelem ou encore Cofidis. Ces établissements de crédit sont agréés par l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) et soumis au contrôle de cette même autorité. Ils sont aussi enregistrés auprès de l’Organisme pour le Registre des Intermédiaires en Assurances (ORIAS).

Conseils pour choisir un crédit facile à obtenir

En général, le TAEG est le premier critère qui retient votre attention lorsque vous cherchez un crédit facile qui correspond à votre projet. Il vous donne un aperçu du coût final de votre prêt. Cela dit, pour faire de réelles économies, je vous suggère de prêter attention à d’autres éléments. Poursuivez votre lecture pour découvrir mes conseils.

Comparez les offres sur un simulateur

Si vous souhaitez réellement gagner du temps, utilisez un simulateur pour comparer les taux et trouver les meilleurs. Toutes les banques en ligne et organismes de prêt disposent de cet outil, et son utilisation est gratuite et sans engagement. Vous verrez alors en quelques minutes des résultats très détaillés comprenant votre projet, le montant souhaité, vos mensualités et la durée du prêt, ainsi que votre TAEG.

Évaluez votre capacité d’endettement

Vous devez vérifier par vous-même que vous êtes en mesure de rembourser votre dette jusqu’au terme du contrat. Là encore, vous pouvez utiliser le simulateur en ligne pour déterminer vos capacités de remboursement avant de vous engager définitivement. En général, le montant de vos charges liées au prêt doit être inférieur au tiers de vos revenus.

Déterminez la durée de remboursement de votre crédit facile

S’endetter sur le long terme est plus onéreux. Plus vous prenez du temps pour rembourser votre crédit, plus les taux d’intérêt augmentent, et ce même si les mensualités sont réduites. À l’inverse, avec une durée de remboursement plus courte, vous ferez de réelles économies sur le coût final du crédit avec un taux moins élevé. Voici un exemple pour vous aider à y voir plus clair :

- Pour un prêt personnel de 5 000 € à rembourser en 36 mois, vous devez payer une mensualité de 159,04 €. Son taux s’élève à 9,40 %, et au terme du contrat, vous remboursez 5 725,44 €.

- Pour un prêt personnel de 5 000 € à rembourser en 24 mois, vous devez payer une mensualité de 228,46 €. Son taux est de 9,39 %, et au terme du contrat, vous rembourserez 5 483,04 €.

La différence est notable puisqu’il y a un écart de 0,01 % entre les taux et de 242,4 € au niveau du coût total du crédit.

Étudiez les différents coûts associés au crédit

Pour comparer les offres dans leur totalité, il est important de prêter attention aux coûts associés au crédit. Ces derniers concernent les frais de dossier, les assurances, les frais liés aux garanties et le taux d’intérêt débiteur. Ensemble, ils représentent le Taux Annuel Effectif Global (TAEG).

Il est moins avantageux d’obtenir un crédit à faible taux d’intérêt s’il inclut des frais annexes qui auront des impacts significatifs sur son coût final. Le crédit facile idéal doit être exempt de frais cachés tels que les frais de dossier et les frais de retard de paiement, par exemple.

Vérifiez si le taux est fixe ou révisable

Un crédit à taux fixe est plus avantageux, car vos mensualités seront les mêmes sur toute la durée de votre prêt et vous connaîtrez à l’avance le coût total de votre emprunt.

Au contraire, lorsque le crédit est à taux variable, il est beaucoup moins sécurisant et il est impossible de déterminer le coût total du prêt à l’avance. La raison est qu’il peut varier à tout moment, car il suit le mouvement des taux sur le marché. Personnellement, je vous recommande de souscrire à un crédit facile à taux fixe.

Conclusion

Trouver un crédit facile idéal implique des démarches fastidieuses, car les offres sont très variées et vos besoins de financement peuvent être divers. La meilleure solution est de prendre le temps de comparer les offres grâce aux simulateurs en ligne et de s’intéresser aux différents critères de choix. Il s’agit du TAEG, qui englobe la totalité des coûts associés au crédit (taux nominal d’intérêt, frais de dossier, coût de l’assurance et autres), du délai de déblocage des fonds ou encore des conditions de remboursement.

Pour ma part, j’ai opté pour FLOA grâce à sa gamme de crédits faciles adaptés à tous projets et budgets. Du microcrédit au prêt personnel, vous pouvez recevoir les fonds rapidement et profiter de démarches dématérialisées. Effectivement, la demande se fait en moins de 5 minutes. Elle se résume à faire une simulation en 3 clics, confirmer votre demande, signer électroniquement votre contrat et charger vos pièces justificatives via votre smartphone, tablette ou ordinateur.

FAQ

Quel est le prêt le plus facile à obtenir ?

Le microcrédit est le crédit le plus facile à obtenir. Il peut être souscrit en quelques minutes et les demandes sont traitées instantanément grâce aux formalités réduites.

Pour demander un microcrédit, vous devez tout de même constituer un dossier afin de justifier votre situation financière et personnelle à l’aide de votre pièce d’identité et de votre RIB.

Avec très peu de documents à rassembler, la souscription est plus facile et le déblocage des fonds se fait dans un délai très court. Elle est également beaucoup plus simple maintenant que la plupart des plateformes ont un agrégateur bancaire. Il s’agit d’un service qui permet de synchroniser vos comptes provenant de différents établissements bancaires sur une seule et même plateforme. Suivez notre guide pour effectuer votre demande de crédit facile en toute simplicité.

Le crédit facile est-il la même chose que le crédit sans justificatif ?

Le crédit facile s’apparente au crédit sans justificatif. Ils ont des caractéristiques similaires. Effectivement, ils sont destinés à réaliser des projets personnels, sans vous obliger à rassembler plusieurs documents pour justifier votre demande de prêt. Cependant, la banque étudiera votre situation financière et personnelle pour déterminer votre solvabilité à l’aide de quelques documents. Pour demander un crédit facile sans justificatif, vous aurez besoin d’une pièce d’identité, de justificatifs de revenus, d’un justificatif de domicile et de votre RIB.

Autres points en commun : leur souscription se fait souvent 100 % en ligne, et l’assurance emprunteur est facultative pour ce type de crédit. Enfin, le crédit facile comme le crédit sans justificatif permettent d’obtenir une réponse de principe et une mise à disposition des fonds très rapidement. Il est, dans certains cas, possible de débloquer l’argent en 48h.

Quel projet puis-je financer avec le crédit facile ?

Vous pouvez financer tous types de projets avec le crédit facile et pallier une urgence, puisqu’il est un prêt personnel non affecté. Il peut financer un voyage, un événement familial, un mariage, l’achat d’un nouvel appareil électroménager ou vos frais médicaux non remboursés par l’assurance, par exemple.

Toutefois, vos dépenses ne doivent pas dépasser le plafond maximum du prêt personnel, qui s’élève généralement à 50 000 € ou maximum à 75 000 €. Vous n’avez pas besoin de vous rendre dans une agence pour y souscrire. Suivez ce guide pour effectuer votre demande de crédit facile en ligne rapidement.

Le crédit facile coûte-t-il plus cher ?

Le crédit facile ne coûte pas plus cher. Sa facilité d’accès n’influence en aucun cas son taux d’intérêt, ni le coût total du crédit. En réalité, le prêt coûte moins cher lorsque la durée de remboursement est plus courte.

Prenons un exemple pour un prêt personnel de 10 000 € à rembourser en 30 mois : ses mensualités s’élèveront à 346,23 € avec un TAEG fixe de 3 %. Le montant total dû est de 10 386,90 €. Or, si vous choisissez de rembourser cette somme en 6 mois, avec des mensualités de 1694,15 € et un TAEG de 5,78 %, le montant total dû sera de 10 164,90 €. Vous pouvez économiser 221,1 € en optant pour un remboursement plus court.

Découvrez notre sélection des meilleurs crédits faciles ici.