BPCE Factor, spécialiste du financement Court Terme, et leader français de l’affacturage, fête ses 40 ans

Marc Bonnemains, Directeur Général Adjoint en charge du Développement de BPCE Factor, nous présente pour FinMag les solutions d’affacturage proposées par cette filiale du Groupe BPCE, 2ème acteur bancaire en France, qui accompagne les entreprises depuis 4 décennies.

Pouvez-vous nous présenter BPCE Factor ?

BPCE Factor est une entreprise spécialisée dans le financement Court Terme, appartenant au Groupe BPCE (Banque Populaire et Caisse d’Épargne), le 2e groupe bancaire en France. Nous proposons une gamme complète de solutions pour aider les professionnels et les entreprises à mieux gérer leur trésorerie et leur poste clients.

Notre mission est d’offrir des solutions de financement adaptées aux besoins de trésorerie réguliers ou ponctuels de nos clients, qu’ils soient sur le marché domestique (en France) ou à l’international. L’affacturage est aujourd’hui l’un des outils les plus efficaces et les plus utilisés par les entreprises pour financer et sécuriser leurs besoins en fonds de roulement.

À qui s’adresse votre solution ?

BPCE Factor s’adresse aux professionnels et aux entreprises, de la plus petite structure jusqu’aux grands groupes du CAC 40 et aux multinationales. Toutes les entreprises, quel que soit leur secteur d’activité1 ou leur chiffre d’affaires, peuvent bénéficier de nos solutions.

Notre critère principal est que nous travaillons exclusivement avec des entreprises ou des professionnels dont les clients sont eux-mêmes des entreprises ou des professionnels.

Chaque entreprise ayant des projets et des stratégies différents, nous adoptons nos solutions pour leur apporter des réponses sur-mesure. C’est pourquoi nous disposons d’équipes d’experts et de solutions spécialisées pour chaque segment d’entreprise, avec des expertises sur chaque secteur d’activité.

Comment fonctionne l’affacturage et en quoi se distingue-t-il des autres solutions de financement ?

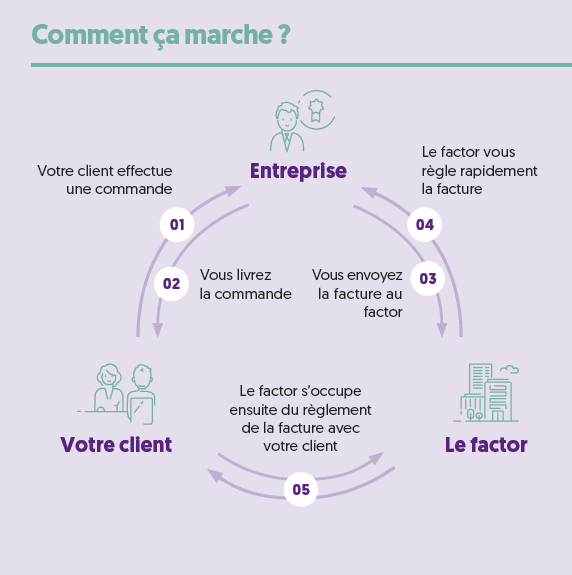

L’affacturage, permet à une entreprise de transformer ses créances commerciales en liquidités immédiates. Concrètement, un acheteur (le client professionnel de notre client) achète une marchandise, celle-ci est fabriquée et livrée, mais l’acheteur règle généralement la facture à 60 jours. Pendant ce délai, l’entreprise qui a livré la marchandise doit continuer à fonctionner. C’est là que nous intervenons : nous rachetons la facture et versons immédiatement la liquidité à l’entreprise, souvent sous 24 heures2. Cela permet à l’entreprise de sécuriser sa trésorerie tout en finançant son développement, en se concentrant pleinement sur son activité principale sans se soucier des retards de paiement.

Nos solutions de financement offrent un véritable levier de croissance, en permettant aux entreprises et aux professionnels d’obtenir du cash très rapidement, tout en couvrant les risques d’impayés de leurs acheteurs. C’est ainsi que nous nous distinguons des autres solutions de financement traditionnelles : nous apportons non seulement des liquidités immédiates, mais également une protection contre les impayés3.

Qu’est-ce qui, selon vous, fait votre succès depuis 40 ans ?

Notre succès repose sur le professionnalisme de nos équipes et sur la solidité du Groupe BPCE. Nous sommes adossés au deuxième plus grand groupe bancaire français, qui s’appuie sur deux réseaux solides : les Caisses d’Épargne et les Banques Populaires. Ces réseaux sont aujourd’hui les premiers partenaires bancaires des PME en France. Nous sommes leaders en France en termes de nombre de contrats d’affacturage, avec une part de marché de plus de 25 %4.

Notre rôle va au-delà de la simple couverture contre les impayés ou les défaillances des clients de nos clients. Nous intervenons également pour recouvrer les paiements à leur place, en veillant à préserver la relation commerciale entre nos clients et leurs propres acheteurs. Notre expertise consiste à gérer ces interactions avec soin, afin de ne jamais compromettre ces relations précieuses.

Le gouvernement va instaurer une réglementation autour de la facturation électronique, qu’en pensez-vous ?

C’est un enjeu majeur pour nous, en tant que factor, d’accompagner nos clients tout au long de cette transition. Initialement prévue pour le 1er juin 2024, l’obligation pour les entreprises établies en France d’émettre et de recevoir des factures électroniques a été repoussée au 1er septembre 2026.

Les entreprises devront déclarer et payer leurs factures de manière électronique, en passant par une plateforme étatique labellisée. BPCE Factor s’engage à accompagner ses clients dans cette transition, notamment en les aidant à s’adapter aux nouvelles obligations d’émission et de déclaration des factures.

Pour en savoir plus sur BPCE Factor, rendez-vous sur leur site https://www.factor.bpce.fr/ et suivez leur actualité sur LinkedIn : BPCE Factor

1 Sous réserve d’éligibilité

2 Hors week-end et jours fériés. Sous réserve de l’acceptation du dossier, de la signature du contrat, de la conformité des factures cédées et des conditions contractuelles

3 Impayés résultant de l’insolvabilité de votre client constatée par une décision de justice et pour vos clients couverts par l’assurance-crédit avec une garantie à hauteur des approbations délivrées et pour des factures non contestées

4 Source : Chiffre de l’Association française des Sociétés Financières (ASF) 2023