Comment trouver le meilleur prêt en ligne rapide en 2025

Introduction

Face à la multitude de prêts en ligne disponibles, trouver l’offre la plus rapide et avantageuse peut devenir un processus long et laborieux. Avec tant d’options à examiner et des critères d’éligibilité variés, il est facile de s’y perdre. Trouver un crédit à la fois compétitif et rapide peut alors se révéler particulièrement difficile et chronophage.

Pour vous simplifier la tâche, j’ai sélectionné des prêts qui allient rapidité d’obtention et caractéristiques avantageuses. Un crédit en ligne se distingue par sa facilité de souscription et sa flexibilité de gestion.

Parmi ces options, je vous recommande le mini-prêt Coup de Pouce de FLOA pour son versement rapide. Une fois la demande validée, vous obtenez votre prêt sous 24 heures sur votre compte. Seuls une pièce d’identité et un RIB sont requis, et l’évaluation se fait automatiquement via un agrégateur bancaire, sans justificatif de revenus.

- Versement sous 24h

- Réponse définitive immédiate

- Pas de justificatifs

- Offres en 4 minutes

- Meilleurs prêteurs favorables

- Taux en temps réel

- Réponse immédiate

- Prêt jusqu’à 50 000 €

- Peu de justificatifs

Guide rapide : comment obtenir un prêt rapide en ligne en 3 étapes faciles ?

- Choisissez le meilleur prêt rapide au meilleur rapport qualité prix. Je vous recommande le mini-crédit Coup de Pouce de FLOA pour emprunter jusqu’à 3 000 €, avec réponse définitive immédiate.

- Connectez votre compte bancaire. Grâce à l’agrégateur bancaire, FLOA vérifie votre solvabilité en direct et seule une pièce d’identité est demandée.

- Signez votre contrat en ligne. Le prêt vous est ensuite versé en 24 heures.

Quelles solutions pour un prêt en ligne rapide ?

Entre les fausses promesses d’un virement en 24h et les prêts annoncés “sans justificatifs”, vous serez vite déçus de ce que vous trouverez en ligne. Je vous explique les astuces et véritables solutions pour obtenir un crédit en ligne rapidement et facilement.

Quel type de crédit est-il possible d’obtenir rapidement en ligne ?

Voici les types de prêts personnels qu’il est possible d’obtenir rapidement en ligne :

- microcrédit,

- prêt express,

- crédit renouvelable,

- prêt personnel.

| Montant | Délai de versement des fonds | |

| ⚡Prêt express et microcrédit | 100 € à 3 000 € | 24 à 48 heures |

| 🔄 Crédit renouvelable | 200 € à 6 000 € | 8 à 14 jours |

| 💼 Prêt personnel | 1 000 € à 75 000 € | 8 à 14 jours |

- 🏷️ Microcrédit : prêt d’une petite somme d’argent, accessible rapidement

| ✅ Avantages | ❌ Inconvénients |

| Obtention très rapide | Taux d’intérêt élevé |

| Peu de justificatifs | Délai de remboursement de max 3 mois |

| Facilité d’accès | Montant limité à 3 000 € |

- ⚡Prêt express : versement accéléré, réponse rapide à la demande

| ✅ Avantages | ❌ Inconvénients |

| Obtention rapide | Taux d’intérêt élevé |

| Procédures simplifiées | Montant limité |

- 💼 Prêt Personnel : taux bas et utilisation libre

| ✅ Avantages | ❌ Inconvénients |

| Utilisation libre | Taux d’intérêt parfois plus élevé qu’avec un prêt affecté |

| Montant élevé | Beaucoup de justificatifs à fournir |

| Taux fixe | Réception des fonds en minimum 8 jours |

| Flexibilité dans le remboursement |

🔄 Crédit renouvelable : réserve d’argent intérêts uniquement sur les sommes utilisées.

| ✅ Avantages | ❌ Inconvénients |

| Disponibilité rapide des fonds | Taux d’intérêt élevé |

| Flexibilité dans l’utilisation du prêt et son remboursement | Risques de surendettement |

| Reconstitution de la réserve au fur et à mesure des remboursements |

Quels sont les documents et conditions pour obtenir un crédit en ligne rapide ?

🗂️ Les documents requis pour souscrire un crédit en ligne rapide sont :

- pièce d’identité,

- RIB à votre nom,

- preuve de domicile de moins de 3 mois,

- justificatif de ressources.

👉 Grâce aux agrégateurs de compte utilisés par les établissements prêteurs en ligne, le justificatif de revenus n’est pas demandé, ni le justificatif de domicile.

✔️ Pour être éligible à un crédit en ligne rapide, vous devez :

- être majeur,

- avoir un compte bancaire à votre nom,

- résider en France ou en UE selon le prêteur,

- présenter des revenus stables,

- ne pas être interdit bancaire.

👉 Évitez les incidents bancaires et les découverts, car en plus des revenus stables, il est aussi important d’avoir un profil bancaire équilibré.

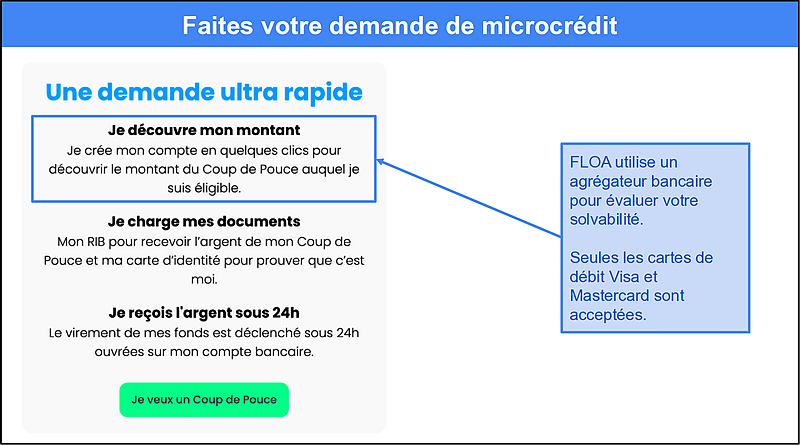

Guide étape par étape : comment souscrire un microcrédit en ligne Coup de Pouce ?

Avec le microcrédit Coup de Pouce de FLOA, vous pouvez emprunter entre 100 € et 3 000 €. La demande se fait directement sur le site internet ou l’application mobile FLOA, en quelques étapes simples :

Étape 1 : Créez votre compte Coup de Pouce

Pour demander un microcrédit Coup de Pouce, vous devez créer un compte ou vous connecter avec votre compte Cdiscount.

Seuls votre e-mail et votre numéro de mobile suffisent. Vous recevez dès lors un code par SMS pour activer votre compte, puis créez votre mot de passe.

✅ Connectez-vous ensuite pour faire votre demande de prêt.

Étape 2 : Complétez votre demande de prêt

C’est rapide : vous remplissez un formulaire de vos informations personnelles, puis indiquez le montant que vous souhaitez emprunter.

💳 Connectez-vous à votre compte bancaire via l’agrégateur bancaire sécurisé. FLOA analyse en temps réel vos données financières pour offrir une réponse instantanée à votre demande.

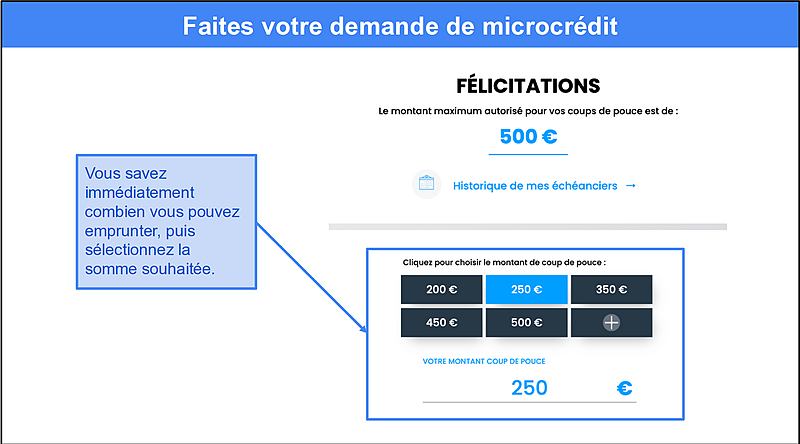

Étape 3 : Obtenez une réponse définitive immédiate

Votre demande peut être acceptée, refusée, ou le montant peut être ajusté. Vous le savez instantanément à l’issue de votre demande, même les weekends et jours fériés.

Si vous êtes éligible au prêt Coup de Pouce, vous verrez le montant maximum que vous pouvez emprunter (entre 100 € et 3 000 €). Sélectionnez ensuite le montant souhaité 💸.

Un récapitulatif de votre microcrédit vous est présenté, avec les mensualités à payer, leur date de prélèvement et les frais associés.

Étape 4 : Téléchargez votre RIB et votre pièce d’identité

Pour recevoir les fonds, téléchargez simplement votre RIB et une pièce d’identité valide. FLOA vérifie les documents instantanément ⏱.

💳 Vous devez ensuite renseigner les informations de votre carte bancaire, qui servira à régler les échéances du prêt. La date d’expiration doit être après la dernière échéance du prêt.

✍️ Pour finaliser :

- Validez le montant du prêt,

- Signez votre contrat en deux étapes :

- Cliquez sur “Recevoir mon argent” après avoir lu les conditions générales ✅;

- Acceptez ces conditions lors de la saisie des infos bancaires 💻.

Étape 5 : Recevez votre crédit sous 24 heures

Les fonds sont virés sur le RIB fourni lors de la demande, sous 24 heures ouvrées après la signature du contrat 🚀.

Le jour où le virement est émis, les frais liés à votre prêt sont prélevés. La première échéance aura lieu 30 jours plus tard.

🔔 N’oubliez pas que vous pouvez changer d’avis pendant 14 jours calendaires à compter de la signature du contrat. Il vous suffit d’en informer FLOA via un mail à et de rembourser totalement le microcrédit dans un délai de 30 jours ⏳.

Les meilleurs prêts rapides en ligne en 2025

J’ai regroupé pour vous les crédits en ligne rapide les plus intéressants avec des taux attractifs, une facilité de gestion et une souscription rapide.

1. Coup de Pouce : obtenez un prêt jusqu’à 3 000 € en 24 heures

Voici ce qu’offre le mini prêt Coup de Pouce de FLOA :

- emprunt de 100 € à 3 000 €,

- versement sous 24 heures,

- réponse définitive immédiate.

C’est très simple : vous remboursez en 3 mensualités fixes, et les frais (max 3,30 % de l’emprunt) sont débités directement sur votre carte bancaire le jour du virement. La première mensualité est débitée 30 jours plus tard.

Pour souscrire, il vous suffit de transmettre un RIB à votre nom et une pièce d’identité.

FLOA vérifie votre éligibilité via un agrégateur bancaire sécurisé. Vous vous connectez à votre compte bancaire en toute sécurité, et FLOA analyse vos informations financières. Vous obtenez une réponse immédiate à votre demande. Une fois le contrat signé, les fonds arrivent sur votre compte bancaire sous 24 à 48 heures ouvrées, selon votre banque.

| ✅ Avantages | ❌ Inconvénients |

| Versement rapide sous 24 heures | Montant limité à 3 000 € |

| Réponse immédiate à la demande | Durée de remboursement très courte |

| Peu de documents demandés | Frais payés le jour d’émission du prêt |

2. Youdge : accédez aux meilleurs crédits en ligne en 4 minutes

Le comparateur Youdge vous permet de trouver un prêt en ligne en 4 minutes adapté à votre profil.

Voici les points forts de Youdge :

- simulation rapide de 4 minutes,

- offres de prêt jusqu’à 75 000 €,

- liste des prêteurs favorables à votre demande.

Vous ne perdez plus de temps avec des offres inaccessibles : après avoir rempli un formulaire simple, Youdge vous propose uniquement les prêts pour lesquels vous avez obtenu une réponse de principe favorable. C’est un réel gain de temps.

Vous obtenez une liste claire pour chaque offre avec les détails importants :

- TAEG,

- coût total du prêt,

- frais de dossier.

Une fois le prêt sélectionné, vous êtes dirigé sur le site officiel du prêteur pour effectuer votre demande définitive.

| ✅ Avantages | ❌ Inconvénients |

| Simulation pour plusieurs prêts en 4 minutes | Absence de certaines offres du marché |

| Offres transparentes (frais, taux, conditions…) | Renouveler sa demande auprès du prêteur |

| Gain de temps : sélection des prêteurs favorables | TAEG très varié selon le prêteur |

3. Younited Credit : empruntez jusqu’à 50 000 € avec des frais transparents

Les prêts en ligne rapide de Younited Credit, c’est :

- des emprunts de 1 000 € à 50 000 €,

- une analyse de la demande sous 24 heures,

- une réponse définitive immédiate pour le “crédit instantané”.

Pas de paperasse inutile : seule une pièce d’identité est requise, et un justificatif de domicile si vous empruntez plus de 3 000 €.

Avec son crédit instantané; l’emprunt inférieur à 3 000 €, Younited Credit vous délivre une réponse définitive immédiate, sans avoir à fournir de justificatifs de revenus.

Si vous préférez une option plus classique, votre dossier complet est analysé en 24 heures. Une fois le contrat signé, les fonds sont virés en 24 à 48 heures, après un délai légal de 8 jours ouvrés.

L’avantage de ce prêt personnel, c’est qu’il vous permet de financer tous vos projets, qu’ils soient urgents ou non, et quel que soit leur coût. Toutefois, il faut garder à l’esprit que Younited Credit réalise toujours le virement des fonds après le délai de rétractation légal.

| 🚀 Crédit instantané | 💶 Crédit classique | |

| 🪪 Justificatifs |

|

|

| ✔️ Réponse définitive | Immédiatement | Sous 24 heures |

| 🕓 Délai de versement | 8 jours ouvrés à compter de la signature du contrat |

8 jours ouvrés à compter de la signature du contrat |

La durée de remboursement est comprise entre 6 et 84 mois. Le TAEG est compris entre 1,9 % à 22,92 %.

| ✅ Avantages | ❌ Inconvénients |

| Réponse définitive immédiate | Pas de report de mensualité possible |

| Prêt jusqu’à 50 000 € | Date de prélèvement unique (4 du mois) |

| Peu de justificatifs | Durée maximale de remboursement de 84 mois |

4. Finfrog : choisissez un microcrédit jusqu’à 600 € sans justificatifs

Si vous cherchez un crédit rapide et sans complications, Finfrog est une bonne option. Voici ce qui est proposé :

- emprunt de 100 € à 600 €,

- versement sous 48 heures,

- remboursement en 3, 4 ou 6 mensualités.

Ce microcrédit est idéal pour des besoins urgents. Finfrog analyse rapidement votre situation grâce à un agrégateur bancaire. En moins de 24 heures, vous avez une réponse définitive, et si c’est positif, les fonds arrivent dans les 24 à 48 heures, selon votre banque.

Les démarches sont réduites au minimum : une carte d’identité suffit. Une fois le prêt accordé, la première mensualité est prélevée 30 jours après le versement, avec des frais compris entre 2,52 % et 4 %. Par exemple, pour un prêt de 600 € sur 6 mois, les frais s’élèvent à 39 €, répartis sur vos mensualités.

| ✅ Avantages | ❌ Inconvénients |

| Prêt versé sous 72h après la demande | Montant faible |

| Peu de justificatifs | Durée de remboursement courte |

| Aucune étude de l’historique de crédit | Taux d’intérêt jusqu’à 10 % |

5. Moneybounce : recevez instantanément jusqu’à 500 €

Voici l’offre de Moneybounce :

- prêt de 100 € à 6 000 €,

- versement instantané jusqu’à 500 €,

- versement sous 48 heures jusqu’à 6 000 €.

L’avantage de Moneybounce, c’est que vous accédez à un prêt jusqu’à 6 000 € rapidement avec un versement sous 48 heures maximum, et simplement avec une pièce d’identité.

La procédure est simple : votre solvabilité est évaluée via un agrégateur bancaire. Seules vos informations bancaires sont requises.

| 🚀 Mini-prêt | 💶 Crédit conso | |

| 💰Montant | Jusqu’à 500 € | Jusqu’à 6 000 € |

| 📩 Réponse définitive | 24 heures maximum | 7 jours maximum |

| ⏳ Délai de versement | Instantané | 48 heures |

| 📈 Taux d’intérêt | 21,16 % maximum | À partir de 0,2 % |

Après avoir signé votre contrat et obtenu la réponse définitive et positive de Moneybounce, le crédit est versé instantanément sur votre compte pour toute demande inférieure à 500 €.

Si vous avez besoin d’un prêt supérieur à 500 €, l’évaluation de votre demande peut s’étendre sur 7 jours maximum.

| ✅ Avantages | ❌ Inconvénients |

| Accès très rapide à un prêt jusqu’à 500 € | Taux d’intérêt élevé |

| Délai de réponse rapide | Pas de report de mensualité possible |

| Peu de justificatifs | Réponse en 7 jours au-delà de 500 € demandés |

Comparatif: les meilleurs prêts en ligne rapides en 2025

Trouver un prêt rapide peut vite devenir un casse-tête. Je vous ai alors préparé un comparatif des meilleurs organismes : coût total, durée, montant, et délais de réponse et de versement – tout a été analysé 👇.

1. Montant, durée et coût

2. Rapidité

| 🪃 Réponse définitive | ✈️ Délai de versement | 🗂️ Procédure de demande | |

| Coup de Pouce | Immédiate | 24 heures | Agrégateur de compte |

| Youdge | 1 à 7 jours | 24 à 72 heures | Agrégateur de compte |

| Younited Credit | Immédiate à 24 heures | 8 jours | Agrégateur de compte ou justificatifs de revenus |

| Finfrog | 24 heures | 24 à 48 heures | Agrégateur de compte |

| Moneybounce | 24 à 48 heures | 24 heures à 7 jours | Agrégateur de compte |

Conseils pour obtenir la meilleure offre de crédit en ligne rapide en 2025

Trouver le crédit le moins coûteux, avec un versement rapide et qui convient à vos besoins n’est pas évident. Voici plusieurs conseils pour y parvenir en toute simplicité 👇.

Anticipez le coût de votre crédit en ligne rapide

Tout crédit est soumis à un TAEG (Taux Annuel Effectif Global) : il représente le coût total du prêt, incluant les intérêts et les frais de dossier.

🔍 Pour trouver le meilleur crédit en ligne, concentrez-vous d’abord sur le TAEG. Vous l’obtenez lors de votre simulation sur le site du prêteur selon le montant et la durée de remboursement du prêt.

Gardez à l’esprit : plus long est le délai de remboursement du prêt, plus les frais totaux sont élevés.

À noter : si le remboursement se fait en 3 mensualités ou moins, le TAEG ne s’applique pas – mais une commission ou des frais fixes sont souvent prévus.

👉Les comparateurs sont incontournables pour trouver le crédit le plus rapide, le moins cher et le plus adapté. Cela vous fait gagner beaucoup de temps, car vous pouvez réaliser une seule simulation pour plusieurs offres en même temps.

Prenez garde à la flexibilité du remboursement

Voici les différentes options de flexibilité possibles d’un prêt :

- report d’une mensualité,

- modulation des mensualités,

- modification de la durée du prêt,

- changement de date de prélèvement,

- remboursement anticipé total ou partiel.

👉Les microcrédits qui sont les crédits en ligne les plus rapides n’offrent pas ces options, à l’exclusion du remboursement anticipé total. Prenez soin d’anticiper vos besoins au fil du temps et envisagez un autre type de prêt si vous avez besoin de plus de souplesse.

Les prêts personnels fournissent majoritairement ces facilités de gestion. Cependant, les conditions peuvent changer selon le prêteur. Vérifiez bien les détails avant de vous engager.

Dans tous les cas, le report d’une mensualité ou le changement de date de prélèvement, lorsqu’ils sont disponibles, ne sont pas des options payantes.

💡À mon avis, un prêt personnel en ligne efficace doit offrir la possibilité de modifier les mensualités et permettre un report d’échéance une à deux fois par an.

Veillez aux termes de versement du prêt

Pour obtenir un crédit en ligne rapide, il faut prêter attention à plusieurs points :

- Délai d’analyse de la demande : en général 24 heures ;

- Délai de versement du prêt : généralement entre 24 et 48 heures après l’approbation ;

- Documents nécessaires : certains organismes utilisent un agrégateur bancaire pour simplifier la procédure ;

- Méthodes d’évaluation de solvabilité : l’agrégateur bancaire permet d’accélérer l’analyse sans fournir de justificatifs.

👉 Les prêteurs de microcrédits versent les fonds sous 24 heures après la signature du contrat (Coup de Pouce, Finfrog et Moneybounce). Pour un prêt personnel, vous disposez d’un droit de rétractation de 8 à 14 jours.

En cas de rétractation après le versement, vous devrez rembourser le montant emprunté, avec les intérêts calculés sur la période écoulée, dans un délai de 30 jours.

Améliorez votre profil emprunteur

Pour obtenir la meilleure offre de crédit rapide, je vous conseille de prendre le temps d’améliorer votre profil emprunteur. Il détermine si vous êtes éligible à un prêt et le montant maximum que vous pouvez emprunter.

Voici quelques conseils pour optimiser votre solvabilité :

- 📊 Calculez vos charges mensuelles : vérifiez si certains abonnements ou services sont sous-utilisés ou oubliés. Envisagez de les résilier ou de passer à des alternatives moins coûteuses.

- 💵 Équilibrez revenus et charges : assurez-vous que vos revenus couvrent vos charges fixes, en conservant au moins 33 % disponibles, pour améliorer votre capacité de remboursement.

- 🏦 Prouvez une stabilité Bancaire : les prêteurs examinent votre compte bancaire. Une gestion stable sans incidents récents facilite l’obtention du crédit.

En suivant ces conseils, vous augmentez vos chances d’obtenir un crédit avantageux rapidement.

Conclusion

Pour obtenir le meilleur crédit en ligne rapide, choisissez des offres qui garantissent une réponse immédiate, un versement sous 24 à 48 heures et des frais compétitifs. Assurez-vous également de la flexibilité dans le remboursement, comme la modulation des mensualités, le remboursement anticipé ou le report d’échéances.

Dans cet article, j’ai analysé les principaux types de prêts en ligne : prêt personnel, mini-crédit et prêt express. J’ai aussi abordé les conditions d’accès rapide, comme les justificatifs simplifiés, l’utilisation d’un agrégateur bancaire et un processus de souscription accéléré. Les simulateurs de prêts et la gestion flexible des mensualités sont aussi des éléments cruciaux à considérer.

Parmi les offres, je recommande le mini-prêt Coup de Pouce de FLOA pour sa réponse définitive immédiate. Ce prêt vous permet d’emprunter de 100 € à 3 000 € avec une évaluation instantanée et un versement des fonds sous 24 à 48 heures après la signature du contrat.

FAQ

Quelles sont les banques qui traitent facilement les demandes de crédit en ligne ?

Les banques qui traitent facilement les demandes de crédit en ligne sont les établissements prêteurs tels que FLOA ou Finfrog. Ces organismes offrent des prêts personnels uniquement en ligne. Ils fournissent une réponse définitive immédiatement ou dans un délai de 24 heures, puis versent le crédit dans les 24 heures suivantes. Pour contracter un crédit rapidement consultez ce guide en 3 étapes.

Comment obtenir le taux d’intérêt le plus avantageux pour un prêt personnel ?

Pour obtenir le taux d’intérêt le plus avantageux pour un prêt personnel, utilisez un comparateur. Youdge vous propose une liste de prêteurs après une simulation rapide de 4 minutes. Il vous suffit d’indiquer le prêt que vous voulez et quelques informations personnelles, professionnelles et financières.

Seuls les organismes qui délivrent un accord de principe favorable sont retenus. Les taux présentés sont actualisés afin de ne pas manquer une offre avantageuse. Voici un comparatif des meilleurs crédits en ligne rapide que vous pouvez également consulter.

Comment augmenter vos chances d’obtenir un prêt et éviter les refus ?

Pour augmenter vos chances d’obtenir un prêt et éviter les refus, vous pouvez améliorer votre profil emprunteur. Cela consiste en premier lieu à vérifier qu’il vous reste au moins 33 % de vos revenus après déduction de vos charges mensuelles fixes. Le cas échéant, vous pouvez diminuer le montant de vos charges en vous tournant vers des fournisseurs à un tarif plus compétitif.

Ensuite, veillez à ne subir aucun découvert bancaire ou incident de paiement au cours des mois qui précèdent votre demande d’emprunt. Un apport personnel peut également favoriser votre éligibilité à la souscription d’un crédit. Voici plusieurs conseils à suivre pour obtenir le meilleur crédit en ligne rapide.

Quel est le prêt le plus facile à obtenir ?

En général, les mini-prêts sont les plus faciles à obtenir. Ils nécessitent généralement seulement une pièce d’identité et un RIB, et le traitement de la demande est souvent très rapide, allant de quelques minutes à 24 heures maximum. Par exemple, le mini-prêt Coup de Pouce de FLOA offre une évaluation définitive instantanée grâce à l’agrégation bancaire.

En comparaison, les prêts personnels et les prêts express nécessitent souvent plus de documents et des critères d’éligibilité plus stricts, avec un processus de vérification plus détaillé, ce qui rend leur obtention plus complexe et plus longue. Les mini-prêts sont donc plus accessibles pour des besoins urgents ou ponctuels, bien que le montant emprunté soit limité. Découvrez rapidement le prêt adapté à vos besoins en consultant notre guide simple et détaillé.

Qui accepte le plus facilement les crédits ?

Les établissements spécialisés dans les mini-prêts acceptent le plus facilement les crédits. Parmi eux, le mini-prêt Coup de Pouce de FLOA se distingue par sa simplicité d’accès. Il nécessite uniquement une pièce d’identité et un RIB, et le traitement de la demande peut être instantané ou se faire en 24 heures maximum.

De même, Finfrog et Moneybounce sont des acteurs notables dans ce domaine. Ils simplifient le processus de demande avec des exigences réduites et une réponse rapide. Votre historique de crédit n’est par exemple pas étudié. Les critères d’éligibilité sont moins stricts qu’auprès des organismes de crédit traditionnels.

Comment faire pour qu’un crédit soit accepté ?

Pour optimiser vos chances d’obtenir un crédit, commencez par améliorer votre profil financier. Assurez-vous d’avoir une gestion bancaire stable, sans incidents récents tels que des découverts ou des retards de paiement, et maintenez un bon équilibre entre vos revenus et vos charges.

Ensuite, choisissez le bon type de crédit : les mini-prêts sont généralement plus faciles à obtenir, nécessitant moins de documents et offrant des délais d’analyse et de versement souvent rapides, parfois instantanés. À l’inverse, les prêts personnels demandent davantage de justificatifs, des critères plus stricts, et des délais plus longs, mais permettent de financer des montants plus élevés.

Enfin, utilisez des simulateurs de prêt avant de faire une demande. Ces outils vous aideront à évaluer votre éligibilité, estimer vos mensualités, et comparer les taux d’intérêt et les frais des différents prêteurs.

Avant de faire votre demande d’emprunt, voici ce qu’il faut savoir sur le processus de souscription d’un crédit.

Comment obtenir un prêt en urgence ?

Pour obtenir un prêt en urgence rapidement, je vous conseille de vous tourner vers un mini-prêt. Ces prêts sont parmi les plus rapides à obtenir, car ils demandent peu de documents et bénéficient de délais d’analyse et de versement très courts, souvent immédiats ou dans un maximum de 24 heures.

Si vous avez besoin d’un montant plus élevé, envisagez les prêts express. Bien qu’ils offrent des délais de versement rapides, généralement entre 24 et 48 heures, ils nécessitent davantage de documents, comme des justificatifs de revenus et de domicile, et requièrent une évaluation de solvabilité plus détaillée. Ainsi, leur traitement peut être légèrement plus long.

Avant de faire une demande, je vous conseille d’utiliser des simulateurs de prêt pour évaluer rapidement votre éligibilité et comparer les offres disponibles. Vous gagnerez beaucoup de temps. Vous pouvez aussi consulter notre comparatif de prêts rapides en ligne.